Cartes

Carte bancaire refusée : quelles sont les raisons

Demander une carte de crédit et ne pas se la voir refuser rend la tâche beaucoup plus facile et augmente notre pouvoir d'achat. Savoir quoi faire!

PUBLICITÉ

Parce que Vtu as peut-être votre demande de carte de crédit refusée ?

Demander une carte de crédit et ne pas se la voir refuser rend la tâche beaucoup plus facile et augmente notre pouvoir d'achat. Avec lui, vous pouvez vous promener sans argent tout en prenant un produit dans un magasin en ligne ou physique pour le payer plus tard.

Mais il y a des gens qui, malgré leurs efforts, continuent de se voir refuser un crédit. Nous allons donc aujourd’hui évoquer quelques hypothèses qui pourraient expliquer pourquoi votre crédit a été refusé dans une institution.

Il existe plusieurs raisons pour lesquelles votre demande de carte de crédit peut être refusée. Et avouons-le, c'est très ennuyeux lorsque cela se produit, surtout après avoir franchi plusieurs étapes de l'évaluation.

Généralement, la demande est refusée en raison de l'état du client. Cela signifie que l’entreprise évaluera votre profil dans l’espoir d’être sûre qu’il n’y aura pas de défaut. Pour ce faire, ils évaluent s'il y a des dettes sur votre CPF, votre pointage de crédit, votre historique de paiement, etc., le tout pour savoir si vous serez un client qui paie à temps et qui respecte ses obligations financières.

D'un autre côté, certaines cartes ne nécessitent pas autant de bureaucratie pour en faire la demande et sont donc facilement acceptées. Mais faites attention au taux d’intérêt qu’ils facturent en cas de retard de paiement.

5 raisons principales pour lesquelles votre carte de crédit est refusée

Avoir une carte de crédit, c’est bien, mais vous devez être responsable de vos achats et de vos dettes. Cependant, si votre demande de carte de crédit vous a été refusée et que vous ne savez pas pourquoi, nous allons maintenant vous donner quelques-unes des principales raisons qui sont toujours décisives lorsqu'il s'agit de savoir si une entreprise vous accorde ou non l'accès au crédit. .

Ici, vous saurez ce que vous devez faire ou ce que vous devez arrêter de faire pour enfin obtenir une carte de crédit :

Nom sale

Lorsque vous avez des dettes en retard à votre nom ou si vous figurez sur les registres des agences de protection du crédit, comme SPC et Serasa, les choses deviennent très compliquées.

Pour demander une carte, vous subissez une analyse de votre profil de consommateur, donc si la banque vérifie des dettes à votre nom, elle peut refuser votre demande de crédit en raison de l'insécurité de ne pas recevoir ce qui vous est dû. La logique est simple : « si ce consommateur n’a pas payé cette dette, va-t-il payer les factures de son éventuelle nouvelle carte ?

Cette situation est déterminante, avoir une mauvaise réputation peut vous faire perdre de nombreuses opportunités d'acquérir de fameuses cartes pleines d'avantages. Par conséquent, la seule façon d’obtenir un réexamen de la part du fournisseur de crédit est simplement de payer votre dette impayée. Ainsi, lors de votre prochaine tentative, vous pourrez affirmer que vous avez traversé une période financière difficile, mais qu’elle est désormais surmontée.

Une autre situation problématique en cas de refus d’une carte de crédit est d’avoir votre nom trop propre. Autrement dit, s’il n’y a aucune trace d’une facture antérieure à votre nom. Dans ce cas, l’opérateur de la carte aura du mal à analyser vos connaissances et à savoir si vous êtes ou non un bon payeur, et pourra se sentir incertain quant au paiement de vos dettes.

La solution dans ce cas est d’enregistrer certaines factures à votre nom, comme les factures d’eau, d’électricité et surtout de les payer à temps. De cette façon, l’opérateur saura que vous êtes actif sur le marché et que l’entreprise créancière dispose d’un bon dossier de paiement.

Enfin, il ne suffit pas d'avoir une bonne réputation sur le marché, il faut démontrer que vous êtes un consommateur régulier et, surtout, un excellent payeur de vos dettes.

Note faible

Chaque consommateur sur le marché dispose d'un score de crédit, il est défini par un score allant de 0 à 1 000 et est réalisé par des agences de protection du crédit telles que SPC et Serasa. Les comptes retardés peuvent entraîner une baisse de votre score, rendant difficile l’obtention de transactions financières.

De plus, c’est sur la base de votre cote de crédit que les banques et les entreprises vous évaluent pour voir si cela vaut la peine d’approuver votre demande de crédit. Avec un score faible, votre demande de carte pourrait être refusée.

Chaque fois que vous êtes en retard ou que vous ne payez pas une facture, votre nom va directement à Serasa et c'est à ce moment-là que votre score commence à baisser. En bref, le score définira vos chances de payer ce que vous devez en fonction de votre historique de paiement sur le marché.

Si vous êtes entre 0 et 399 points, cela signifie que vous risquez d'être en défaut de paiement. Ceux entre 400 et 599 points présentent un risque moyen. Si votre score se situe entre ces fourchettes, il est peu probable que votre carte de crédit soit approuvée. Mais on n’exclut pas qu’il soit encore possible d’avoir une carte avec ce score.

Désormais, les points considérés comme bons sont les suivants : ceux avec entre 600 et 799 points représentent, en moyenne, 7 Brésiliens sur 10 qui paient leurs factures à temps, il peut donc être plus facile d'obtenir un crédit.

Ainsi, ceux qui se situent entre 800 et 1 000 points représentent 9 personnes sur 10 qui paient leurs factures à temps, toute personne se situant dans cette fourchette est considérée comme ayant un faible risque de défaut de paiement. Avoir non seulement de grandes chances d’obtenir une carte de crédit, mais aussi une excellente opportunité de contracter des prêts à des taux d’intérêt très bas.

4 mensonges qu’ils vous racontent sur votre pointage de crédit

Saviez-vous qu’il y a des mensonges que vous entendez au sujet de votre cote de crédit ? Découvrez ce qu'ils sont et voyez la vérité !

Historique de paiement

Comme déjà mentionné, avoir une mauvaise réputation aux yeux du public est un problème qui peut être décisif pour votre refus de crédit. Mais ce qui représente aussi un risque, c’est d’avoir une réputation propre tout en ayant des dettes.

C'est vrai, ce n'est pas parce que vous avez des dettes que votre nom est automatiquement sali. Il s’avère que certaines personnes ont une réputation claire, mais sont néanmoins beaucoup plus susceptibles de payer leurs dettes. Cela est dû, par exemple, au fait que la personne ne paie ses dettes qu'en retard ou entre dans la rotation d'autres cartes.

Cette mauvaise habitude se reflète sur votre profil de consommateur ainsi que sur votre cote de crédit. Par conséquent, votre score chutera et vous courrez un plus grand risque de ne pas pouvoir accéder aux cartes de crédit. Et avouons-le, aucune entreprise ne voudra d'un client comme celui-là, pour devoir passer chaque mois à courir le risque de ne pas recevoir les paiements dus.

Ce facteur influence grandement les résultats de l’évaluation de votre profil et la possibilité de se voir refuser une carte de crédit. Lorsque les entreprises accèdent aux agences d’évaluation du crédit, elles peuvent voir votre historique de paiement. Cela leur permet de voir si vous avez déjà manqué de payer des dettes.

Après tout, les opérateurs de cartes analysent tous les aspects du présent et du passé de votre vie financière. Si tel est votre cas, il est possible de tenter de négocier avec l’opérateur, mettant là encore en avant une phase financière difficile, mais déjà surmontée.

Revenu mensuel

Il est également possible que votre carte de crédit soit refusée parce que vos revenus ne sont pas suffisants ou adéquats. Selon les experts, le plafond de votre carte doit correspondre à un maximum de 30% de vos revenus pour qu'elle soit approuvée. Sachant cela, avant de faire une demande de crédit, gardez en tête le montant que vous êtes disponible à emprunter, donc si nécessaire, réduisez votre demande.

Certains fournisseurs de crédit établissent même un revenu mensuel minimum, donc si vous ne parvenez pas à atteindre le montant qu'ils stipulent, il sera difficilement possible d'obtenir une carte.

Si votre demande de carte de crédit a été refusée par une banque, vous pouvez essayer d'obtenir l'appareil auprès d'une autre institution financière. Il existe de nombreuses entreprises qui facilitent l'obtention d'un crédit, même s'ils sont négatifs, les critères d'octroi varient donc d'une entreprise à l'autre.

Mais si vous êtes indépendant et souhaitez posséder une carte, sachez que cela est possible ! Il existe des moyens pour vous de prouver vos revenus au moyen de relevés bancaires et des bénéfices de votre entreprise. Cherchez donc des moyens de prouver vos revenus lorsque vous êtes indépendant et ne laissez pas passer l'opportunité d'avoir une carte, car elle peut vous faciliter la vie lorsque vous effectuez des achats auprès de votre entreprise.

Dans tous les cas, il est important de souligner que si votre demande de carte de crédit est refusée, il se peut qu’il n’y ait aucune solution. Les opérateurs et les banques ne sont pas obligés de reconsidérer leurs décisions, et vous pouvez continuer sans alternative. Mais n'abandonnez pas ! La meilleure chose à faire dans ces cas-là est de tenir votre comptabilité à jour et de faire une nouvelle tentative dans les mois suivants.

Informations d'inscription incorrectes

Enfin et surtout, des informations incorrectes lors de l'inscription peuvent entraîner la non-approbation de votre carte. Lorsque vous fournissez des informations incorrectes ou incomplètes à la banque, cela finit par compromettre votre approbation.

Soyez donc prudent, car cela peut être dû à une simple erreur, comme une lettre manquante dans votre nom ou à quelque chose de plus gros, comme une incompatibilité de vos informations de revenus. En d’autres termes, l’inexactitude des données sur les revenus que vous avez proposées, par rapport aux revenus indiqués sur les fiches de salaire mensuelles.

En cas de divergence dans les informations, vous pouvez simplement informer la société financière des données correctes. Dans ce cas, il devra demander une preuve supplémentaire de ces nouvelles informations corrigées que vous avez apportées, mais rien qui puisse causer des difficultés au consommateur.

Il est donc extrêmement important de fournir à la banque la documentation complète demandée. Parce que le crédit est souvent refusé faute de déclaration que vous avez peut-être manquée. Ainsi, lors de l’analyse de crédit, l’avantage peut vous être refusé pour tout simplement ne pas vous engager à fournir clairement toutes les informations demandées.

Profil de risque : quel est son impact sur le refus de carte de crédit ?

Vous savez peut-être déjà que lors d’une demande de carte de crédit, la banque analyse votre historique d’achats et votre profil financier. Ce processus prend généralement 30 jours et après ce délai, la banque décide d'émettre ou non la carte de crédit au client.

Les critères de cette évaluation sont exclusifs à l'établissement émetteur. Par conséquent, la base d’évaluation varie d’une entreprise à l’autre, mais il existe des critères principaux qui sont généralement évalués par tous, à savoir :

- État civil;

- Emploi actuel et revenu mensuel ;

- Votre historique d’endettement : si vous avez des dettes impayées ou si vous payez toutes vos dettes à temps ;

- Si vous avez ou avez eu un sale nom ;

- Analyse de documents : vérifie si vous avez déjà été victime d'une fraude ou si des documents vous ont été volés ou clonés ;

- Antécédents de crédit et comptes : il sera également évalué si vous payez régulièrement vos factures mensuelles. De plus, si vous avez d’autres prêts ou financements en cours.

Ces critères, ainsi que d'autres, sont analysés par la banque lors de son évaluation. Ainsi, chaque détail de votre profil susceptible de compromettre votre paiement à l’avenir peut être analysé comme un risque. Et si vous avez un profil à risque, il vous sera difficile d’obtenir une carte de crédit.

Conclusion

Par conséquent, si le client a des antécédents de dettes (même si elles sont actuellement résolues), la banque suppose que ce client a un profil de risque élevé et peut refuser la demande de produit ou lui accorder une faible limite de crédit.

Le client qui a un profil de risque faible est celui qui honore généralement tous les paiements à temps, c'est lui dont la banque approuve la demande de carte de crédit sans sourciller.

Quel rôle joue le crédit dans votre vie financière ?

Le crédit est un produit financier qui peut faire une différence dans votre vie. Dans notre article, vous découvrirez les types et comment les utiliser de manière saine.

REVU PAR / Junior Aguiar

REVIEWED_ROLE

SUJETS TENDANCES

Gamescard ou Next Card : quelle est la meilleure ?

Carte de jeu ou carte suivante ? Lequel devriez-vous choisir ? Découvrez ici un peu plus les avantages de chacun d’eux et posez vos questions.

Continue de lire

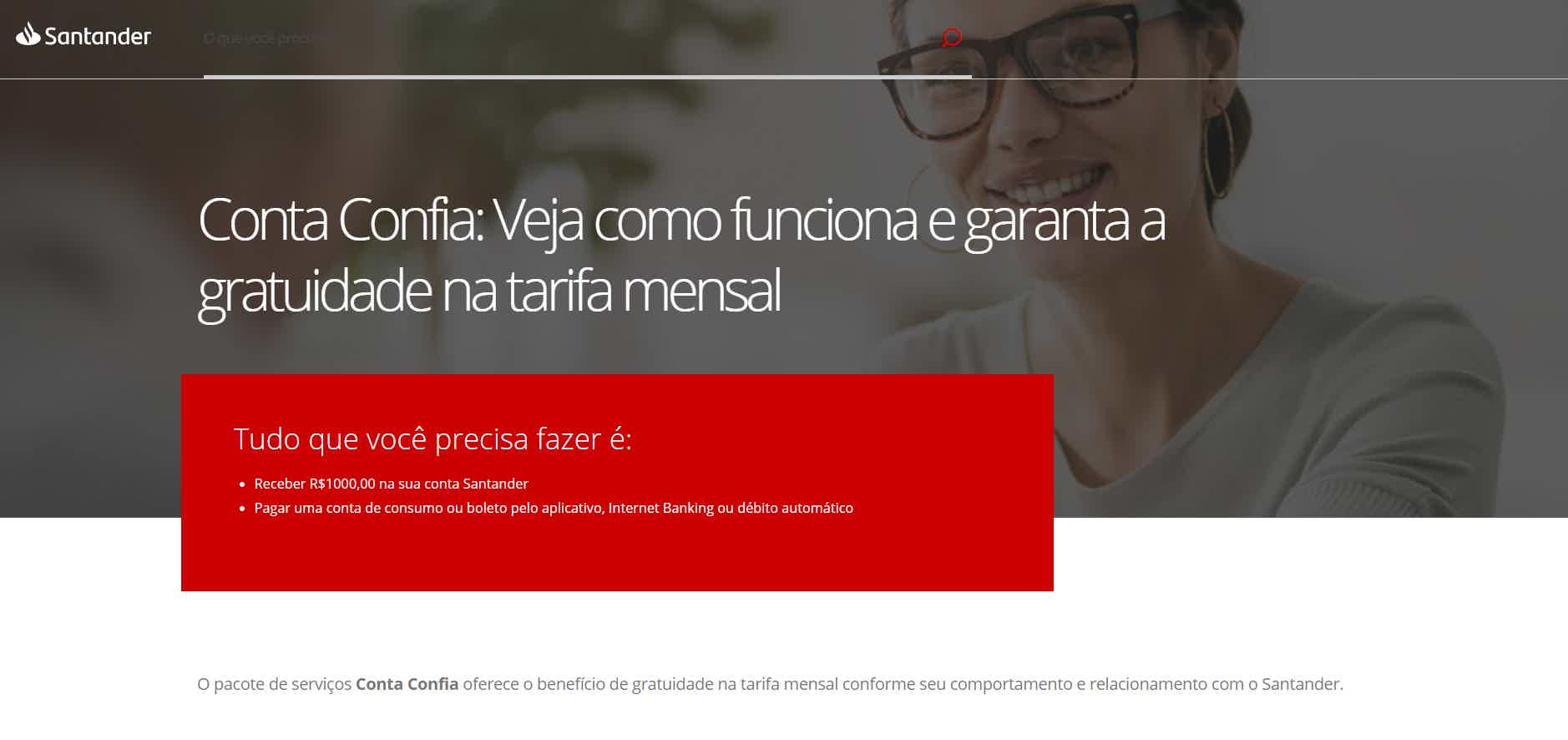

Compte Santander : comment ça marche

Choisissez le compte Santander et bénéficiez de retraits et de transferts illimités, d'une application exclusive et de la possibilité de renoncer aux frais mensuels. Apprenez-en davantage ici !

Continue de lire

Découvrez comment trouver les meilleurs emplois de caissier

Sélectionnez l'un des meilleurs emplois de caissier. Apprenez à vous démarquer dans le processus de sélection pour concrétiser votre opportunité !

Continue de lireTU POURRAIS AUSSI AIMER

Compte Neon ou Nubank : quel est le meilleur compte numérique pour vous ?

Les comptes numériques Neon et Nubank sont exonérés des frais de maintenance. Tout comme ils proposent une carte de crédit internationale sans frais annuels. Voulez-vous connaître les différences entre ces produits pour décider lequel est le meilleur ? Alors continuez à lire et vérifiez-le !

Continue de lire

C6 Bank ou Nubank : quel compte présente le plus d'avantages ?

Consultez l’analyse complète que nous avons effectuée sur ces deux options et découvrez laquelle présente le plus d’avantages.

Continue de lire

Comment ouvrir un compte Digio

Choisir un bon compte numérique pour effectuer les opérations bancaires courantes et gérer vos finances peut être un défi, cependant, avec le compte Digio vous disposez d'un service complet, et de manière 100% numérique et gratuite. Alors, voyez ici comment ouvrir le vôtre !

Continue de lire