Finanças

Tudo sobre o Cadastro Positivo

Quer uma ferramenta que te ajude a melhorar seu status no mercado de trabalho? Então ,conheça tudo sobre o cadastro positivo e como usar a seu favor.

Anúncios

Saiba se você deve fazer o cadastro positivo

O cadastro positivo é uma ferramenta muito interessante para quem busca melhorar seu status no mercado. Com ele, você pode ter acesso a mais oportunidades do que imagina.

Desse modo, é fundamental que se conheça mais sobre o tema. Assim, você consegue compreender o quão importante ele é na hora de conseguir uma opção de crédito.

Então, esse post vai te ajudar nesse processo. Aqui, você vai conhecer todos os detalhes sobre cadastro positivo. Aprenda quais são os pormenores desse conceito e como usufruir dele.

O que é Cadastro Positivo?

Ele é uma modalidade de registro bem recente. Portanto, é comum que algumas pessoas se confundam sobre como ela acontece. Basicamente, ele é uma espécie de cadastro financeiro.

Sendo assim, foi estabelecido pela Lei 12.414/2011. Essa última proporciona algo bem interessante para as pessoas. Imagine que você está precisando de um crédito e fez a solicitação para uma determinada empresa.

Então, a lei deixa a companhia em questão analisar como é o seu comportamento na hora de pagar suas faturas. Desse modo, é por causa dessa característica marcante que muitos chamam isso de “currículo financeiro”.

Além disso, existe outra modalidade conhecida como cadastro negativo. A diferença entre as duas é muito simples. O cadastro positivo permite que a empresa avalie não só o que você não conseguiu pagar.

Ele inclui o conjunto completo. Dessa forma, chega a ser bem mais interessante do que a primeira possibilidade. Além disso, é com base no estudo desse histórico de pagamentos que seu score de crédito é calculado. Confira mais sobre ele em seguida.

Score de crédito: o que é?

A palavra score significa pontuação em qualquer evento. Falando do mercado financeiro, a lógica é exatamente a mesma. Então, todo indivíduo que possui um CPF, Cadastro de Pessoa Física, possui um score.

Esse último segue uma escala entre 0 e 1000. Imagine uma situação onde você entendeu como funciona esse tipo de cadastro. Em seguida, começa a fazer parte dele.

Sendo assim, é possível adquirir uma pontuação toda vez que paga suas contas em dia. Caso contrário, seu score vai sendo reduzido. Desse modo, a questão é, estar por cima, faz com que as empresas confiem mais em você.

Então, suas chances de obter um crédito quando solicitar, são bem maiores. Afinal, tem-se demonstrado um compromisso em quitar os débitos existentes. Veja na prática como essa análise é feita.

- 0 a 300 pontos: risco de inadimplência é muito alto;

- 301 a 700 pontos: a chances de você ser inadimplente são medianas;

- 701 a 1000 pontos: quase não há risco de você ficar no estado de inadimplência.

Agora, você deve está se preguntando “Qual a relação do meu score com o cadastro positivo?” Entender o mecanismo por trás desse último permite aumentar sua pontuação.

Saiba que um score alto vai além de maiores chances de conseguir um determinado crédito.

Assim, quanto maior for seu score, menores serão as taxas de juros nas operações financeiras. Caso decida fazer um empréstimo, suas parcelas serão mais suaves por conta disso.

Agora, se sua pontuação for baixa, o cenário muda. Nesse caso, você provavelmente terá que aceitar condições e taxas bem menos flexíveis. Por isso que o cadastro positivo é tão interessante. Ele te ajuda a realizar operações financeiras com mais praticidade e benefícios.

Como aumentar seu score de crédito

Quer voltar a ter uma vida financeira ativa e saudável? Saiba como aumentar seu score de crédito agora mesmo

Como funciona o Cadastro Positivo?

Nele suas transações ficam registradas. Isso vale para qualquer financiamento, quantidade ou valor de parcelas. Assim, fica tudo no seu CPF como pagamento de contas essenciais.

Então, ao efetuar esse registro, essas informações vão te auxiliar no seu score de crédito. Lembre-se que todo o seu histórico será avaliado, não apenas as partes negativas dele.

Esse é um conceito disseminado em mais de 70 países. A lei citada mais acima veio com o intuito de incluir os adimplementos no histórico financeiro.

O termo se refere aos pagamentos que foram efetuados dentro do limite estabelecido. Assim, eles podem ser contas de luz, água, empréstimos e por aí vai.

Entender o que era o cadastro positivo até pouco tempo atrás não fazia tanta diferença. No entanto, hoje a situação é completamente outra.

Isso porque se você está em dias com seus débitos, seu nome está no registro. Claro, se esse último pode trazer benefícios, nada mais justo do que conhecê-los e aproveitá-los, não é mesmo?

Antes de tudo, o score de crédito só levava em conta o cadastro negativo. Era assim que ele era calculado. Então, enquanto seus débitos estiverem em dia, tudo bem. Caso contrário, aí sim seu nome era registrado.

O mais interessante é que não importava se você atrasasse apenas uma única conta. Assim, seus dados iam para esse cadastro de qualquer jeito. Desse modo, não era nada vantajoso. Nenhum aspecto levava em consideração todo o perfil do usuário.

Cadastro Positivo vs perda de privacidade

Muitas pessoas acreditam que essa modalidade por implicar na perda de privacidade do usuário. Afinal, ela inclui todas as suas movimentações financeiras.

Porém, você não precisa se preocupar com isso de forma alguma. Isso porque as empresas de crédito não acessam dados detalhados sobre isso.

Então, tudo o que elas entendem sobre seu histórico financeiro encontra-se apenas na sua pontuação. A única coisa visível será a numeração de 0 a 1000 citada mais acima no artigo.

Tudo vai se resumir ao nível de risco que uma instituição corre ao liberar crédito para você. O resto não interessa. Além disso, nenhuma empresa vai saber qual foi a conta que você pagou e a que está em aberto.

Claro, isso pode mudar caso decida dar autorização para essa consulta no seu currículo financeiro. Dessa forma, você é quem escolhe, independente da situação.

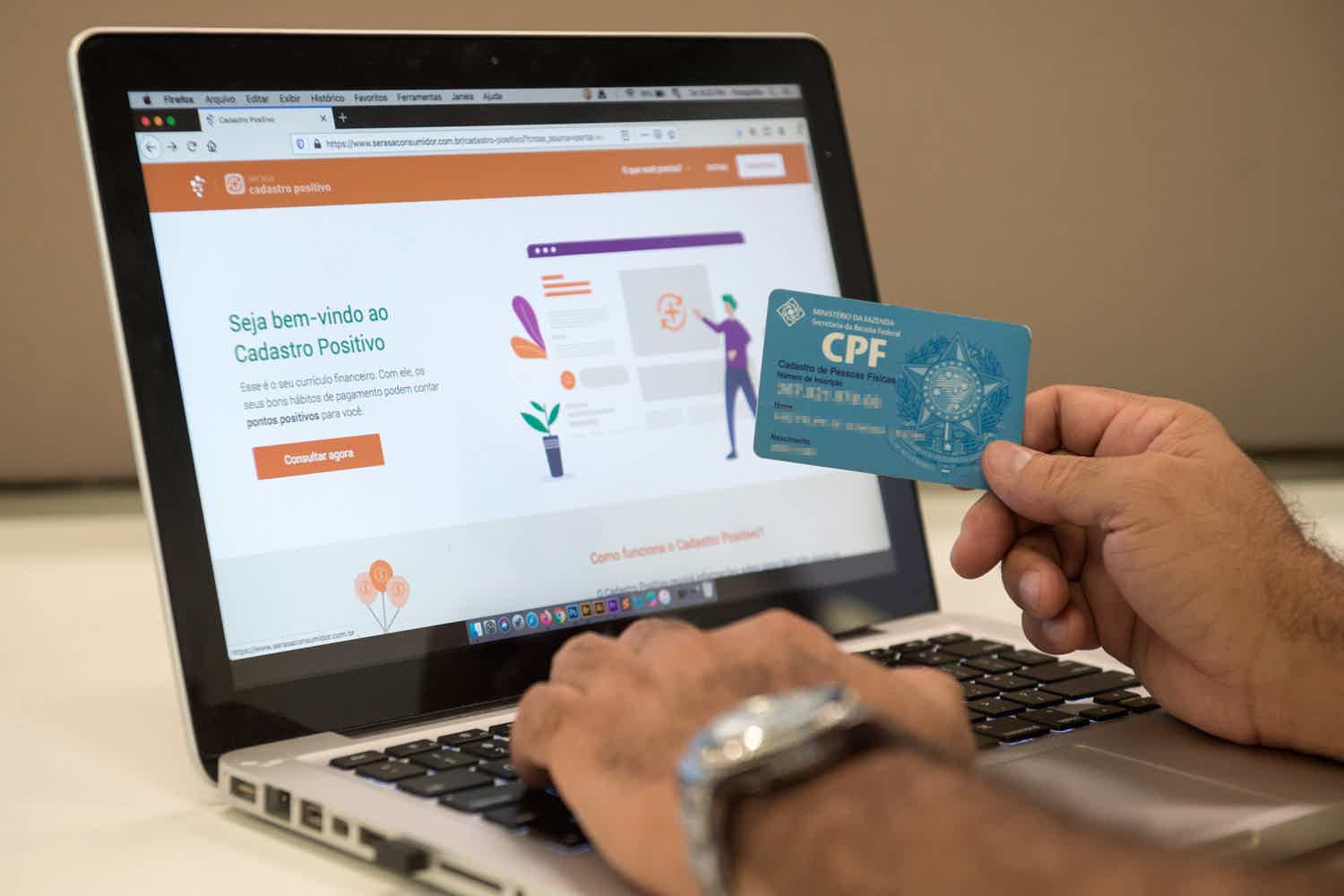

Sabendo o esquema de funcionamento dele, é mais fácil achar suas informações completas. Para consultar esse tipo de cadastro é muito simples.

Então, você só precisa fazer seu login na sua conta do Serasa Consumidor. Em seguida, é só se dirigir a sessão “Serasa Cadastro Positivo”. É lá que você vai ver todo o seu histórico financeiro.

Agora, imagine que encontrou algo que não esteja de acordo com seus pagamentos. Nessa situação, é necessário entrar em contato com o time do Serasa. Assim, eles vão analisar para corrigir o erro. Ao final, seu score de crédito será devidamente atualizado. Viu como é simples?

Como fazer o Cadastro Positivo

Ele existe desde 2011 e está ativo desde 2013. Até pouco tempo atrás, a adesão era bem pequena. Desse modo, surgiu uma lei complementar. Elas fizeram com que os dados do cadastro positivo tivessem adesão automática.

Então, você já tem esse registro, mesmo sem ter sido necessário passar nenhuma informação. Além disso, quem administra esses históricos são os chamados “birôs de crédito”. O Serasa é o maior exemplo deles.

Também, não pense que ninguém é avisado de nada. Você deve receber um SMS, uma carta ou e-mail comunicando isso. Agora, caso não queira ter esse cadastro, tudo bem. É possível pedir para sair da lista.

No entanto, isso não é recomendado, tendo em vista as vantagens envolvidas. Os próximos tópicos vão abordar mais sobre as mais importantes.

Quais as vantagens de fazer o cadastro?

Até o momento, você já entendeu para que serve esse registro. Ainda, conhece bem sua importância. Por isso, é hora de se aprofundar um pouco mais nos benefícios que o tema desse artigo proporciona. Então, fique por dentro de 5 grandes vantagens do cadastro positivo.

1- Fidelidade no seu histórico de pagamentos

O primeiro ponto é relacionado ao impacto causado nas suas solicitações de crédito. Com ele, conseguir um financiamento ou empréstimo é muito mais simples.

Lembre-se que o cadastro negativo não é bom para manter seu score alto. Afinal, qualquer dívida não paga vai afetar muito sua pontuação. No registro em questão, isso não acontece.

É claro que, se você não quitar um débito, isso vai ter consequências. No entanto, aqui elas são bem mais tranquilas. Lembre-se que esse tipo de cadastro considera todo o seu histórico e não uma dívida isolada.

Por isso que seus pontos não vão cair drasticamente. Portanto, perceba que não vale a pena desativar essa opção. No final das contas, você só tem a perder caso o faça.

2- Todas suas contas são consideradas

Saiba que todas as suas contas fazem parte do seu histórico de pagamento. Não importa se elas são mais básicas ou maiores. Dessa forma, quanto mais débitos você quitar, maior será a probabilidade da sua pontuação aumentar.

Claro, isso só vale quando se respeita a data de validade de cada dívida. Agora, se você está se perguntando qual a vantagem de ter contas básicas no cadastro, calma.

Elas são serviços essenciais. Sendo assim, chegam todo mês sem falta. Portanto, você tem uma grande oportunidade nas mãos. Ao pagar esses débitos, sua pontuação aumenta. Isso é bem mais rápido do que se eles não estivessem inclusos. Então, não há nada o que perder.

3- Seu empreendimento também pode fazer parte

Não ache que apenas o Cadastro de Pessoa Física, CPF, entra no cadastro positivo. Sua empresa também é inclusa. Isso é consequência da lei 12.414/2011, citada mais acima.

Desse modo, se seu empreendimento está conseguindo se manter em dia, excelente. A pontuação dele aumenta na proporção que suas contas vão sendo pagas.

Agora, se para um indivíduo isso é vantagem, imagine para uma empresa. Então, fica mais simples de conseguir recursos para seu negócio e fazer dele um sucesso. Seja para expandi-lo ou otimizá-lo, tanto faz.

O importante é que o CNPJ também pode usufruir de todos os benefícios sem quaisquer problemas nem burocracias.

4- A possibilidade de revisar seu histórico

Esse tipo de cadastro faz com que suas informações sejam mais acessíveis. Claro, tudo sem interferir na sua privacidade. A questão é que seu currículo financeiro pode ser melhor analisado pelas partes interessadas.

Assim, é possível traçar um caminho de todo o seu passado no papel de consumidor. Além disso, nenhum dado é impassível de erro. Lembre-se que você pode sim pedir correção de determinado pagamento.

Com isso, seu score de crédito não é afetado em nenhuma ocasião. Em resumo, seu direito é sempre respeitado e você ainda pode usufruir de benefícios na hora de solicitar um crédito ou alguma negociação.

5- Aumentando seu score de crédito

Muitos profissionais do mercado financeiro têm uma opinião em comum sobre o cadastro negativo. De acordo com eles, é bem provável que esse registro seja deixado para trás daqui uns anos.

É claro que ele não será extinto. O mesmo continuará sim sendo um modelo útil. No entanto, não terá muita atenção. Isso quando comparado ao cadastro positivo.

Acredita-se que haverá um encorajamento ainda maior para as pessoas aderirem a esse último. Não é à toa que seu score de crédito pode aumentar ao fazer parte dele.

As informações presentes nesse sistema são extremamente relevantes para todas as instituições financeiras. Ainda, uma ênfase maior para aquelas que trabalham com créditos e financiamentos.

Sendo assim, imagine que você deseja adquirir um determinado patrimônio. Para tal, é necessário melhorar o seu histórico como pagador. Esse tipo de cadastro é a opção perfeita para chegar em uma boa pontuação.

Conclusão

Você chegou até o fim do nosso artigo. Agora, é um verdadeiro expert no assunto. Não esqueça do quão fácil é entrar para essa lista de cadastro. Literalmente, você não precisa fazer nada, apenas continuar sua vida como consumidor.

Além disso, não hesite em aproveitar os benefícios envolvidos nesse tema. Acredite, administrar suas finanças será bem mais prática. Será possível conseguir incentivo sem passar por inúmeras burocracias.

Lembre-se que isso vale tanto para CPF quanto para CNPJ. Por fim, isso é tudo o que você precisa saber sobre o cadastro positivo. Agora é sua vez. Pegue todos os tópicos aqui abordados e invista em aumentar seu score de crédito. Dê uma guinada no seu status financeiro.

Descubra como funciona o Serasa Score

Quer ter mais acesso aos produtos de crédito do mercado? Então você precisa entender como funciona o Serasa Score e com aumentar o seu. Saiba mais no texto abaixo!

Revisado por / Junior Aguiar

Editor(a) sênior

Em Alta

Review cartão Saraiva 2021

Confira nosso review do cartão Saraiva e descubra suas vantagens e descontos exclusivos, além de benefícios das lojas Saraiva! Veja mais aqui!

Continue lendo

Como saber se meu nome está sujo?

Vamos te mostrar como saber se meu nome esta sujo, e outras informações úteis que irão ajudar nesse processo.

Continue lendo

Como se inscrever nos cursos Sebrae?

Descubra como se inscrever nos cursos Sebrae para ter acesso ao conteúdo de qualidade e adquirir ainda mais conhecimento, veja mais aqui!

Continue lendoVocê também pode gostar

Conheça o cartão de crédito BMG

Você quer aproveitar o clube de vantagens com cashback e descontos exclusivos do Banco BMG? Então, precisa abrir uma conta digital e solicitar o cartão de crédito. Saiba mais sobre esse processo no texto, a seguir.

Continue lendo

Plataforma Acordo Certo ou Empréstimo SuperSIM: qual o melhor?

Quer pagar as suas dívidas? Então, que tal conhecer a Acordo Certo e a SuperSIM que oferecem uma ótima solução para os clientes. Mas, qual é o melhor? Leia este post e descubra!

Continue lendo

Conheça a conta à ordem Bankinter Jovens

Com isenção em comissões e cartão e crédito disponível, a conta Bankinter Jovens é ideal para quem está entrando na vida adulta. Saiba mais sobre ela no post a seguir.

Continue lendo