Finanças

Como sair do superendividamento?

No Brasil, o número de brasileiros superendividados cresce mais a cada ano e por isso vamos trazer algumas dicas de como sair desse estado e ficar com o nome limpo outra vez e sem dívidas.

Anúncios

Quite suas dívidas em 2021

No ano de 2020, o endividamento atingiu cerca de 67,5% dos brasileiros de acordo com dados divulgados pela Confederação Nacional de Comércio de Bens, Serviços e Turismo. Neste cenário, em meio a um caos financeiro, como sair do superendividamento?

Em meio a um cenário pandêmico que atingiu níveis alarmantes no mundo inteiro, uma das primeiras decisões a serem tomadas é entender o que estamos vivendo, para iniciar então um processo de quitação de dívidas neste ano de 2021.

Ou seja, precisamos entender o que ele representa, suas causas, e conhecer quais caminhos podem ser percorridos para melhorar essa situação.

Então, vamos falar sobre o endividamento, suas origens, e traremos ainda, algumas dicas para que você possa se livrar das dívidas.

O que é superendividamento?

O superendividamento pode ser definido como sendo a impossibilidade global do devedor que será uma pessoa física, consumidor leigo e de boa fé, de pagar todas as suas dívidas atuais e futuras de consumo.

Primeiramente, vamos alertar sobre alguns critérios sobre esse conceito de superendividamento.

Em síntese, só poderá ser superendividado, uma pessoa física, ou seja, não se encaixam nesse conceito, MEI, pessoa jurídica, e qualquer outra pessoa, pois, estes não sofrerão os efeitos do superendividamento.

Isso porque, essas empresas podem entrar com uma recuperação judicial, lei de falência, e outras formas para recuperar seus ativos.

O superendividamento se divide em duas vertentes: ativo e passivo.

O superendividamento ativo é aquele em que o consumidor gasta mais do que ganha.

Ou seja, é aquele consumidor que usa o crédito todo do cartão, e já começa a gastar o crédito do mês seguinte também, acumulando faturas.

Existe o ativo inconsciente, que é o consumidor que agiu de forma impulsiva, mas, não possuía a intenção de dar calote em ninguém.

Ou seja, no momento da compra, o consumidor tinha ativos para pagar suas dívidas.

Há também o ativo consciente, que é o consumidor que age de má fé, ou seja, ele faz as dívidas sabendo que não poderá quitá-las.

Isso é importante, pois, o ativo consciente por não ter agido de boa fé, não merece a proteção do estado.

Outro superendividamento é o passivo, que é aquele em que o consumidor adquire dívidas por fatores externos ou imprevisíveis, sem a má fé.

Ou seja, o consumidor faz compras mesmo sabendo que não terá como pagá-las.

No cenário atual do país, podemos perceber que o superendividamento atingiu centenas de pessoas, em meio a pandemia.

Superendividamento x Endividamento

É incontestável que o crédito se tornou imprescindível para a economia, ampliando e inserindo consumidores dentro do mercado de consumo.

Em contrapartida, esse mesmo crédito ampliou e também inseriu esses consumidores no rol de superendividados ou de endividados.

Assim, o consumidor endividado é aquele que tem dívidas vencidas, não pagas, e que por isso, seus nomes são inseridos no SPC ou SERASA.

Embora isso aconteça, ainda haverá para esses devedores, uma expectativa de pagamento, mesmo que a longo prazo.

Já o superendividado é aquele consumidor sem expectativa de pagamento, sem comprometer sua subsistência.

Ou seja, com o mínimo necessário para a sobrevivência, inclusive, alguns nem possuem o mínimo para o necessário.

No Brasil, como mencionamos, centenas de pessoas estão superendividadas, então vamos entender melhor como podem quitar suas dívidas.

PL 3515/15

Nos termos do artigo 54 deste projeto de lei entende-se por superendividamento:

“A impossibilidade manifesta de o consumidor, pessoa natural, boa fé, pagar a totalidade de suas dívidas de consumo, exigíveis e vencidas, sem comprometer seu mínimo existencial, nos termos da regulação.”

Esse projeto exemplifica o porquê se faz necessário dividir os consumidores endividados dos superendividados.

Isso porque, o projeto traz soluções e alternativas para esses consumidores superendividados como apoio, prevenção e tratamento.

Ou seja, o tratamento dos consumidores superendividados se torna diferenciado, devido a vulnerabilidade desse consumidor.

No ano de 2020, uma das alternativas para o superendividamento foi o auxílio emergencial dado pelo Governo federal aos consumidores.

Quais são as causas do superendividamento?

Como mencionamos acima, o superendividamento ocorre por vários fatores, sejam fatores internos e conscientes.

Ou também por fatores externos imprevisíveis, por exemplo:

- Desemprego;

- Divórcio;

- Maternidade;

- Acidente de carro sem seguro ou algum outro fato superveniente que se tornem empecilhos para que o consumidor quite seus débitos.

Assim, esses fatos recebem o nome de “acidentes da vida”, por serem imprevisíveis.

Então, os consumidores que são alvos desses acidentes, acabam entrando no superendividamento, comumente chamados de “bola de neve”.

Um exemplo disso, é o consumidor que está devendo o cartão de crédito, e pega um empréstimo para pagar o cartão.

Nesse contexto, vamos a algumas dicas que poderão ajudá-lo a sair dessa bola de neve.

7 dicas para sair do superendividamento

Separamos 07 dicas entre as mais indicadas pelos pesquisadores e economistas para um superendividado conseguir sair e reestruturar sua vida financeira. Confira!

Faça uma lista

Essa é a primeira dica para iniciar sua nova vida financeira.

Ou seja, de início, faça uma lista com todas as suas dívidas, com data de pagamento, para ter uma noção também dos atrasos.

Ainda nessa lista, faça uma comparação das taxas de juros, assim como, de possíveis negociações em cada uma delas.

Isso porque, ao comparar as dívidas, você poderá ter uma visão melhor sobre qual delas iniciar as negociações.

Na hora de fazer a lista, opte pode papel e caneta, pois, os economistas recomendam que ao escrever, o endividado poderá visualizar ainda com mais clareza e assim organizar as dívidas na mente.

Anote as despesas fixas

Para obter uma vida financeira saudável, é preciso também se lembrar que há despesas fixas.

Ou seja, além do pagamento das dívidas antigas, há também as despesas novas que se não forem pagas, se tornaram novas pendências.

Então, anote em outra lista, as despesas fixas como luz, água, telefone, internet, para que você tenha uma ideia de como andam suas finanças.

Nesse contexto, todos os rendimentos que sobrarem das despesas fixas, deverão ser direcionadas para quitar as despesas não pagas.

Saiba priorizar as despesas

Outra dica é, que depois de fazer as duas listas, tenha em mente quais são as suas prioridades.

Isso porque, nem todas as despesas não pagas devem ser pagas de imediato, priorize aquelas com um período maior de atraso ou mais juros.

Ou seja, opte por priorizar as despesas como cartões de crédito e financiamentos que costumam ter juros maiores.

Renegocie as dívidas

Então, chegamos à fase de começar o processo de renegociação de dívidas.

Nessa fase, você deverá começar a entrar em contato com os credores, seguindo a lista de prioridade que mencionamos acima.

Então, ligue para propor propostas e também receber propostas, estando pronto para negociações.

Contudo, ainda na ordem de prioridade, procure entrar em contato com os credores, sendo um por vez, para conseguir quitar as dívidas.

Ou seja, recomenda-se que haja estratégia para fazer os pagamentos, e assim encontrar as melhores soluções.

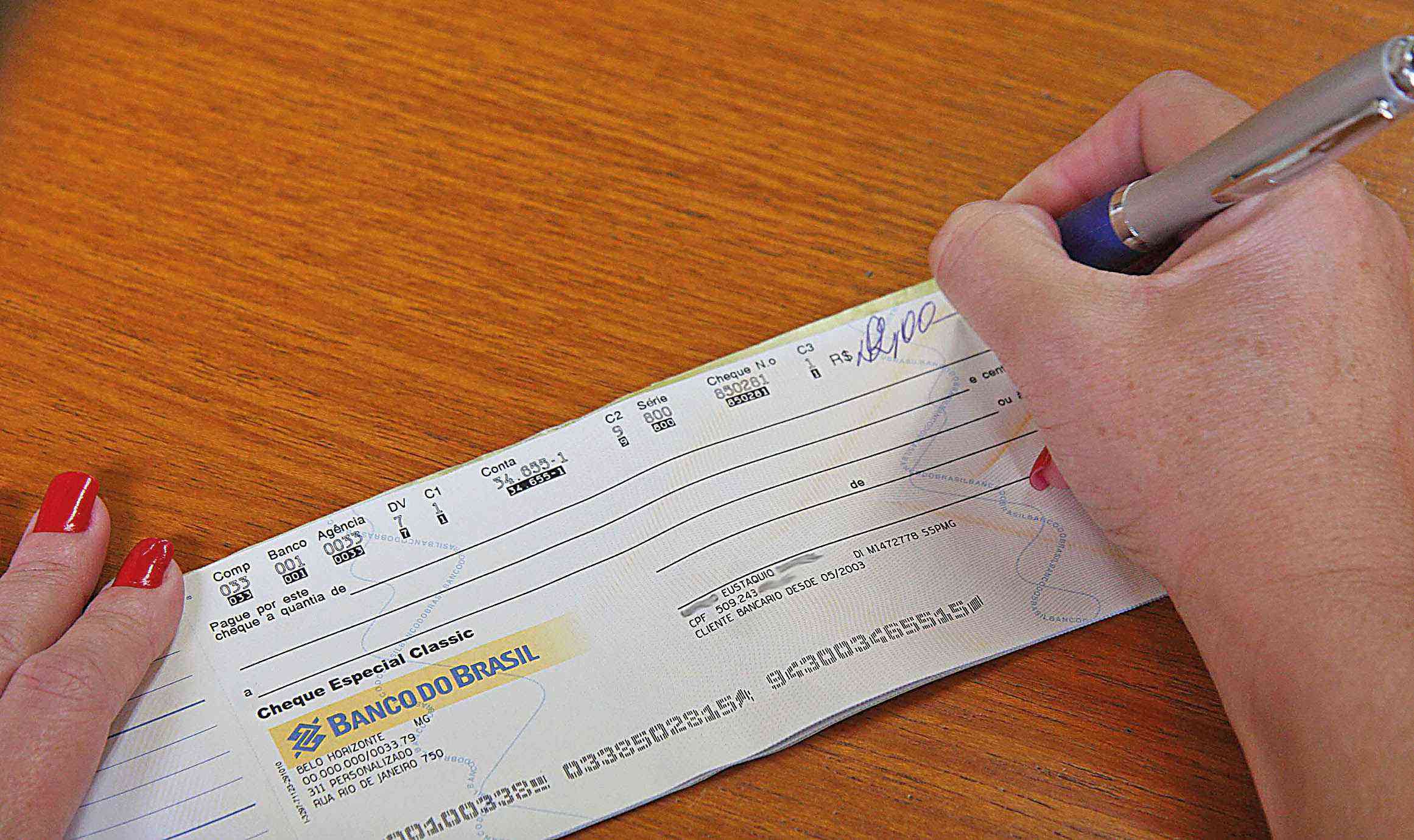

Faça o cancelamento do cheque especial e cartão de crédito

Essa dica é para aqueles consumidores que entraram no cheque especial, e que não sabem se controlar na hora de usar o cartão de crédito.

Isso porque, já sabemos o quanto ele pode ser um vilão em meio às dívidas, sendo recomendado ser cancelado.

Outra dica também é conseguir fazer a recuperação de cheques sem fundos.

Ou seja, entre em contato com as lojas onde os cheques foram emitidos, e leve-os à respectiva instituição financeira, para que seja dada a baixa da negativação.

Honre os pagamentos

Essa dica é primordial. Isso porque, de nada adianta fazer todas as negociações e não honrar com os pagamentos das dívidas.

Então, antes de fazer qualquer negócio com os credores, saiba se poderá honrar, pois, dever já traz problemas, mas, mentir que pagará, serão novos problemas.

Tenha uma nova vida financeira

Depois de conseguir quitar todas as suas dívidas, você se verá diante de um novo cenário financeiro, que deve ser cultivado.

Isso porque, se novas despesas forem realizadas e não pagas, aquele cenário poderá voltar, e você se tornará mal visto na praça.

Então, faça a reestruturação da sua vida financeira, cultivando bons hábitos, e quitando as despesas nas datas previstas.

Dica Bônus: Procure órgãos públicos para ter ajuda gratuita

Uma dica bônus é para que você procure por órgaãos públicos para ter ajuda em meio a essa bola de neve de dívidas.

Um desses órgãos é a Defensoria Pública que oferece suporte para pessoas que não possuem condições de arcar com suas dívidas.

Outro órgão é o PROCON, onde o consumidor se verá diante de orientações financeiras, assim como, negociações que o órgão irá intermediar entre o consumidor e os credores.

Então, caso você esteja superendividado entre em contato com esses órgãos para ser orientado a respeito do que poderá ser feito.

Atenção: sua dívida não caduca após 5 anos

Esse é um alerta necessário para todo consumidor superendividado: sua dívida não caduca após 5 anos.

O que de fato ocorre é que os órgãos de proteção ao crédito só podem manter o nome dos consumidores por cerca de 5 anos.

Após isso, o nome do consumidor será retirado, contudo, a dívida não é perdoada, ou seja, a pendência com aquele respectivo credor prevalece.

Isso quer dizer que o nome do consumidor é retirado apenas do sistema dos órgãos de proteção ao crédito, mas as dívidas continuam mesmo após esse prazo.

Ou seja, a dívida continuará registrada não apenas no banco de origem, mas, também no Banco Central, no SCS – Sistema de informação de crédito.

Se após o prazo de cinco anos, o consumidor tentar solicitar empréstimos ou carões de crédito junto a outros bancos, a solicitação poderá ser negada.

Pois, essas instituições podem consultar o SCR mediante a autorização desse endividado, e, ao perceberem aquela dívida pendente, poderão negar a solicitação.

Então, os consumidores que desejam quitar suas dívidas, irão precisar de tempo, e acima de tudo, paciência.

E, lembrando que para negociar as dívidas, basta ir pessoalmente na Defensoria Pública ou Procon, ou ainda nos feirões que acontecem todos os anos de renegociação de dívidas.

Como saber se estou superendividado?

Faremos nove perguntas, e se você responder SIM para todas elas, ou, para a maioria delas, é porque você está superendividado:

- Suas dívidas equivalem a mais de 50% da sua renda? Ou ainda passam de toda a sua renda?

- Você precisa trabalhar, inclusive, fazendo hora extra para conseguir pagar suas despesas? Ou as vezes nem consegue quitar?

- Seu salário termina ainda no inicio do mês?

- Suas dívidas estão causando desavenças familiares?

- Você não consegue pagar suas despesas fixas como telefone, internet, luz e água em dia?

- Você sofre de depressão por causa das dívidas?

- Seu nome está sujo por causa das dívidas?

- Você sempre atrasa as contas do mês?

- Você já pediu dinheiro emprestado para amigos e familiares para pagar dívidas? Ou já nem pode mais pedir por já estar devendo para eles também?

Se você se viu nessas perguntas, então você está entre as centenas de superendividados, e precisa seguir nossas dicas imediatamente.

Para hoje, inicie fazendo uma lista de todas as suas dívidas, e aos poucos, vá seguindo as outras dicas. Boa sorte!

Quer mais dicas? Confira nosso passo a passo completo que como sair das dívidas.

Sobre o autor / Joyce Viana

Revisado por / Junior Aguiar

Editor(a) sênior

Em Alta

Como aumentar o score do CPF em 2022

Você sabe como aumentar o score do CPF em 2022? Então, confira 5 dicas para aumentar hoje o seu score com segurança e praticidade.

Continue lendo

Como economizar na conta do celular

A conta do seu celular está pesando no orçamento? Então veja agora mesmo as melhores dicas para economizar na conta do celular

Continue lendoO Senhor Panda comparou o Casas Bahia a outras opções de cartão

O cartão Casas Bahia oferece programa de benefícios e descontos. Veja uma comparação rápida com bons similares: Americanas e Magalu.

Continue lendoVocê também pode gostar

Conheça o cartão Torra Torra

A Torra torra é uma rede de lojas que vende roupas para toda a família e conta com um cartão de crédito que dá desconto de 10% na primeira compra. Quer saber mais? Continue a leitura!

Continue lendo

Conheça o cartão de crédito Express

Gosta de fazer compras, mas tem medo de gastar além do que deve? Então, conheça o cartão Express e descubra como é possível gastar ao mesmo tempo que ganha benefícios. Saiba tudo sobre ele aqui.

Continue lendo

Como investir na Rico: passo a passo

Saiba como começar a investir em uma das corretoras mais reconhecidas do Brasil e com o maior portfólio de serviços. Lembre-se de que basta você abrir uma conta para ter acesso a ativos de renda fixa e renda variável.

Continue lendo