Éducation financière

Qu'est-ce que le score Serasa 2.0 ?

Avec Serasa Score 2.0, vous pouvez vérifier vos points, vérifier les problèmes financiers et négocier. Comprenez ici son fonctionnement et comment utiliser Serasa Score 2.0 !

PUBLICITÉ

Découvrez les avantages qu'apporte un bon score

Avant de parler de ce qu'est le Serasa Score 2.0, nous devons mentionner que ce n'est pas nouveau que la grande majorité des citoyens brésiliens ont tendance à utiliser fréquemment le crédit dans leurs transactions financières. Cette modalité est très utile pour effectuer un achat d’urgence ou même un produit plus cher.

Cependant, le fait est que si vous n'avez pas un bon Serasa Score 2.0, vous risquez de ne pas obtenir la carte de crédit dont vous rêvez. En effet, il s’agit de l’un des scores les plus pertinents lorsque l’entreprise effectue une analyse de crédit.

C'est pourquoi nous avons préparé tout ce contenu en pensant à vous qui avez besoin de connaître le Serasa Score 2.0 et d'utiliser ce score à votre avantage lors des achats et des analyses de crédit. Pour ce faire, ne manquez aucune information ci-dessous.

Suivez-nous jusqu'à la fin et bonne lecture !

Qu'est-ce que le score Serasa 2.0 ?

Tout d’abord, vous devez comprendre ce qu’est Serasa lui-même, puis comprendre comment fonctionne le tableau de bord dans sa nouvelle version 2.0.

Bref, Serasa est une entreprise qui fait office de bureau de crédit. Il rassemble diverses données provenant d'institutions financières, telles que les banques, pour apporter un certain type d'aide à d'autres entreprises.

Mais après tout, à quoi ça sert ? Eh bien, Serasa rassemble des données sur les dettes impayées, les renégociations, les chèques sans provision et d'autres opérations qui nuisent au profil du consommateur.

L'objectif principal est de créer un moyen d'évaluer la capacité financière d'une personne en examinant un seul score, à savoir le score 2,0.

Le système de points est essentiellement ce qui indiquera si vous êtes un bon ou un mauvais payeur. En d’autres termes, il mesure dans quelle mesure une société d’exploitation de crédit peut vous faire confiance.

Quand on parle de Serasa Score 2.0, il s'agit d'un nouveau score plus amélioré qui vous classera en fonction de vos comportements financiers. La plus grande nouveauté de la version 2.0 concerne les méthodes de calcul des scores.

De plus, les points restent sur une échelle de 0 à 1000, sur laquelle plus votre niveau est élevé, les entreprises percevront que vous payez vos factures à temps. En d’autres termes, une plus grande chance d’obtenir un crédit.

Comment augmenter votre score rapidement

Consultez notre contenu pour savoir comment augmenter rapidement votre score et obtenir des opportunités de crédit.

Comment fonctionne Serasa Score 2.0 ?

Avec la reformulation des méthodes de calcul, Serasa Score 2.0 a commencé à se soucier encore plus des factures que les clients paient à temps. Ces opérations ont donc plus de poids pour un bon score.

Par ailleurs, l'entreprise informe également que le nouvel outil de calcul permet des analyses plus cohérentes et réalistes des profils de consommateurs. Soyez prudent, car cela ne signifie pas que le score sera bon et vous laissera des valeurs élevées.

Dans le nouveau système de notation, vous pouvez consulter l'intégralité du calendrier en attente et un seul environnement numérique : le site Serasa.

Le nouveau système Serasa Score 2.0 utilise les informations suivantes pour générer votre score :

- Comportement et historique des demandes de service et de crédit : 19.3% de pertinence ;

- Historique des contrats de crédit : 7.9% ;

- Historique par défaut : 13.7% ;

- Paiement des échéances de crédit : 43,6% ;

- Paiement de la dette : 5,5 ;

- Temps de relation avec les fournisseurs de crédit : 10.1%.

Notez que chacun de ces sujets a une influence différente sur la construction de votre score final.

Comment utiliser Serasa Score 2.0 ?

Nous avons déjà vu qu'en général, l'objectif principal du Serasa Score 2.0 est de montrer aux entreprises si vous avez ou non un bon comportement financier.

Par conséquent, vous utiliserez le score principalement lors de la souscription d'un service de crédit, tel que des prêts, des financements, des demandes de carte, entre autres.

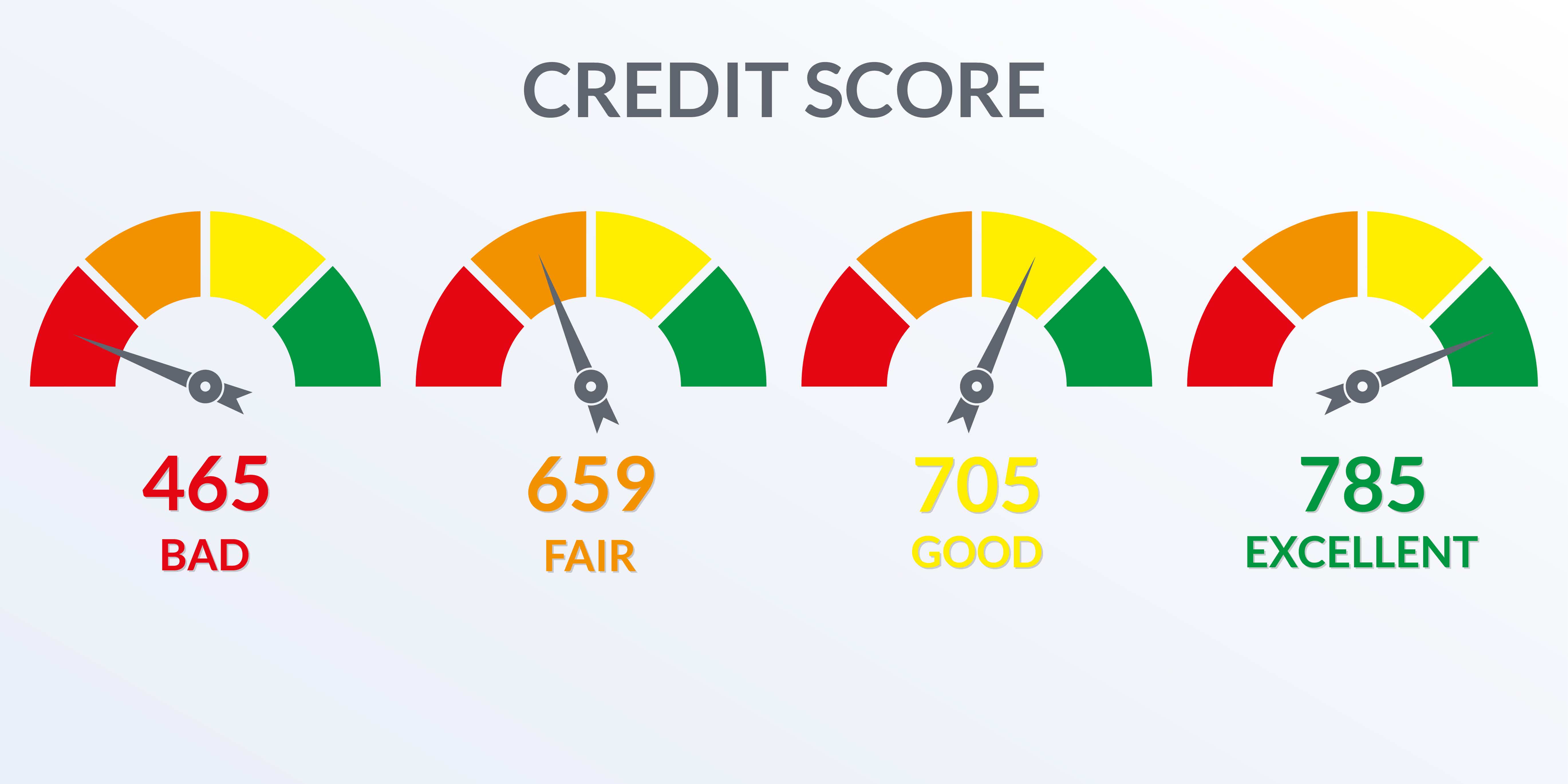

Mais, qu'est-ce qui vous garantit que votre score est suffisamment bon pour pouvoir réaliser ce type d'opération ci-dessus ? En général, Serasa propose lui-même une classification générale des bons et des mauvais scores.

Ci-dessous, nous expliquerons comment fonctionne cette classification et quel est son impact sur l’utilisation de la partition. Vérifiez-le:

Faible risque de défaut

Il est peu probable que les personnes ayant un score compris entre 701 et 1 000 soient exclues de toute opportunité de crédit, car elles ont un bon comportement financier. En d’autres termes, l’entreprise qui fournit le crédit peut faire davantage confiance à ce consommateur.

Risque de défaut moyen

La fourchette entre 301 et 700 n’est pas non plus si mauvaise et fournit généralement une bonne quantité de services liés au crédit. Cependant, l’analyse de ce consommateur est généralement un peu plus rigoureuse compte tenu de son score.

Risque de défaut élevé

Enfin, dans la fourchette comprise entre 0 et 300, peu importe ce qui arrive au score se trouvant dans cette zone rouge, les opportunités pour les consommateurs avec cette fourchette de score sont généralement très rares. Je n'ai même pas besoin d'expliquer pourquoi, n'est-ce pas ? Dans ce cas, vous devez acquérir de nouvelles habitudes financières pour augmenter ce score.

Comment vérifier votre Serasa 2.0 ?

Si vous êtes déterminé à améliorer votre image et à vous démarquer sur le marché, la première étape est de consulter la partition. C'est aussi un conseil pour ceux qui envisagent de contracter une opération à crédit, vérifiez-la au préalable pour vous assurer que tout va bien.

Suivez étape par étape ci-dessous pour vérifier le score Serasa 2.0 :

- Étape 1 : Rendez-vous sur le site Serasa pour effectuer la première consultation ;

- Étape 2 : Connectez-vous avec vos informations personnelles. S'il s'agit de votre premier accès, vous devrez vous inscrire. Pour ce faire, entrez simplement toutes vos informations personnelles demandées par le système ;

- Étape 3 : Tout va bien ! Votre score Serasa Score 2.0 apparaîtra à l’écran.

Essayez toujours de maintenir un bon comportement financier et de comprendre ce qui doit être fait pour l’améliorer, car cela rendra votre vie financière beaucoup plus facile.

Par conséquent, chaque fois que vous recherchez un financement ou un prêt pour quelque raison que ce soit, le Serasa Score 2.0 sera votre point fort et non une préoccupation.

Avez-vous apprécié? Accédez à notre contenu recommandé et voyez comment vous augmentez votre score en utilisant Serasa Turbo.

Comment augmenter votre score avec Serasa Turbo

Créez votre score idéal avec Serasa Turbo. Apprenez-en davantage en accédant à notre contenu!

A PROPOS DE L'AUTEUR / Marina Pontio

REVU PAR / Junior Aguiar

REVIEWED_ROLE

SUJETS TENDANCES

Comment augmenter la limite PIX Caixa Tem

Si vous devez effectuer des transactions plus importantes, mais que vous n'y parvenez pas, voyez ici s'il est possible d'augmenter la limite PIX de Caixa Tem.

Continue de lire

Prêt Caixa ou Prêt Itaú : lequel choisir ?

Prêt Caixa ou Prêt Itaú : savez-vous quelle est la meilleure option pour les personnes négatives ? Alors lisez l’article et découvrez comment demander le vôtre.

Continue de lire

Prêt Geru en ligne : crédit personnel sans bureaucratie

Découvrez comment fonctionne le prêt en ligne Geru et comment accéder au crédit aux meilleures conditions sans sortir de chez vous !

Continue de lireTU POURRAIS AUSSI AIMER

Qui a droit à un prêt pour personnes handicapées ?

Il existe de nombreux services spécifiques pour les personnes handicapées. Parmi eux, on peut citer le prêt, aussi appelé crédit d’accessibilité. Veulent en savoir plus? Continuer la lecture!

Continue de lire

Découvrez le prêt Itaú sans consulter SPC/Serasa

Faire enregistrer son nom auprès des organismes de restriction de crédit comme le SPC est un casse-tête, n'est-ce pas ? Et si vous avez besoin d’un prêt, c’est encore pire ! Mais nous avons une bonne nouvelle : le prêt salarial Itaú ne consulte ni le SPC ni Serasa. Savoir plus!

Continue de lire

Comment demander la carte LATAM Pass Platinum

Avec la carte LATAM Pass Platinum, vous avez bien plus de tranquillité et de sécurité lors de vos voyages ! En effet, il offre des avantages, tels que des réductions et des acomptes sur les billets d'avion, ainsi qu'un incroyable programme de points. Voyez ici comment demander le vôtre !

Continue de lire