Éducation financière

5 conseils pour effacer votre nom

Si vous avez une mauvaise réputation, le moment est venu de changer cette situation. Nous avons répertorié 5 conseils pour vous aider à remettre votre vie financière sur les rails. Vérifier!

PUBLICITÉ

Découvrez comment blanchir votre nom en 2021

Équilibrer votre vie financière et blanchir votre réputation est le rêve de la plupart des gens et c'est probablement le vôtre. Mais, dans la plupart des cas, le nom négatif devient l’ancre qui empêche le bateau de conquérir le monde, n’est-ce pas ? Si vous vivez cette situation, sachez qu’il existe une solution.

Les taux de défaut au Brésil ont atteint 40% dans la dernière enquête publiée par le SPC. Donc, si vous êtes dans ce pourcentage, vous êtes au bon endroit. Dans cet article, nous avons séparé les 5 meilleurs conseils pour que vous puissiez éliminer toutes les dettes une fois pour toutes et rétablir votre santé financière.

Comment savoir si vous êtes négatif ?

La première étape consiste à savoir si vous êtes négatif auprès des agences de protection du crédit (SPC et Serasa). Pour ce faire, vous devez effectuer une requête avec vos données personnelles auprès d'une entreprise ayant accès à la base de données. La consultation peut être effectuée directement au siège du SPC, à Serasa ou à l'association commerciale de votre ville.

Certains endroits facturent également des frais à partir de R$ 20 pour cette consultation. Mais ce n’est qu’avec vos données en main que vous pourrez suivre le plan visant à retirer votre CPF des protections de crédit.

Ainsi, certains sites qui vous permettent de consulter sont :

- CPS Brésil

- Serasa Experian

- Consommateur positif

- Boa Vista SCPC

Comment savoir si mon nom est sale ?

Nous vous montrerons comment savoir si mon nom est sale et d'autres informations utiles qui vous aideront dans ce processus.

Que se passe-t-il lorsque votre nom est sale ?

Une personne a mauvaise réputation à partir du moment où elle reçoit une lettre l’informant de l’action et qu’elle ne rembourse pas sa dette dans les 10 jours. Ainsi, votre nom est inscrit dans la base de données des valeurs par défaut. Dès lors, de nombreuses conséquences surviennent. Ceux-ci peuvent interférer avec plusieurs facteurs.

À partir du moment où vous avez une mauvaise réputation, l’une des options ci-dessous ou toutes peuvent se produire.

- Restriction de crédit : Le défaillant n'a pas le droit de demander un crédit, un financement ou une carte de crédit ;

- Difficulté d'achat : Vous savez à quel point il est facile d’ouvrir un prêt, d’acheter et de rembourser en 30, 60 et même 90 jours ? Ainsi, cette option est également retirée à ceux qui ont une mauvaise réputation. En effet, les magasins consultent le CPF et visualisent les valeurs par défaut ;

- Grand intérêt: L'accès au crédit étant difficile, si par hasard le client obtient un prêt, il paiera donc des intérêts très élevés ;

- Chômage: Certaines entreprises, notamment les agences bancaires, cessent d'embaucher des salariés car elles ont des restrictions sur leur CPF ;

- Note faible : Les cotes de crédit diminuent à mesure que les impayés augmentent.

Ici, il convient d’expliquer que toutes les actions ci-dessus se produisent parce que le score est faible. C'est donc le score qui indique le pourcentage de chances que vous avez de payer vos dettes dans les 12 mois.

Plus vous êtes proche de 100, plus vous aurez de facilités, car il est entendu que vous avez plus de chances de payer à temps.

Vérifiez le tableau :

- 0 à 299 — forte possibilité de défaut ;

- de 300 à 699 — probabilité moyenne de laisser les factures prendre du retard ;

- de 700 à 1 000 – risque minime de défaut de paiement.

Ce score constitue donc la base nationale d’évaluation du crédit. C'est pourquoi il est important de le maintenir élevé. Et pour le maintenir entre 700 et 1000, il ne peut pas être négatif.

Pourquoi blanchir votre nom ?

Comme indiqué ci-dessus, le nom d’un bon payeur constitue la base de plusieurs actions financières futures. Aussi clair que cela puisse paraître, voici quelques raisons de blanchir votre nom :

- Avoir un bon score ;

- Accès facile aux prêts ;

- Possibilité d'achats à tempérament;

- Facilité d’accès aux emplois ou concours bancaires ;

- Intérêt inférieur ;

- Bonne réputation sur la place ;

- Chance de profiter de bonnes opportunités d’acquisition ;

- Facilité de financement.

Ne rien avoir qui vous empêche d’accéder aux services ci-dessus serait excellent, n’est-ce pas ? Il est donc important de s’assurer que votre nom soit propre. Suivez ensuite les conseils pour atteindre cette liberté.

5 conseils pour effacer votre nom

Il n’a jamais été aussi nécessaire qu’aujourd’hui d’être discipliné financièrement. La société de consommation encourage les achats, même sans se demander s’ils seront en mesure de payer.

Cependant, le premier accès aux crédits, aux versements et aux facilités encourage l’habitude d’extrapoler, sans penser au lendemain.

Par conséquent, le niveau d’endettement et les noms restreints ont augmenté de près de 3% par an et continuent d’augmenter. Par conséquent, il est important d’apprendre à effacer votre nom, mais il est également essentiel d’apprendre à le garder propre.

Une fois que les dettes sont hors de contrôle, le désespoir de la négativité survient. À l’heure actuelle, ce qui compte le plus, c’est de retirer le nom des organismes de protection du crédit et de retrouver l’accès aux services financiers. N'oubliez pas qu'il n'y a pas de formule magique. Il existe cependant de vraies astuces qui vous mèneront à votre objectif final à court et moyen terme.

Alors, découvrez les 5 conseils qui, en plus de vous aider à supprimer les restrictions sur votre nom, vous aideront à le garder propre !

Analysez votre situation financière

Ainsi, la première étape, avant d’entamer toute démarche, est de bien comprendre votre situation financière. Mettez donc toutes les factures impayées, les comptes fixes, vos revenus, votre fonds d’urgence et même le montant destiné au plaisir au bout de votre crayon.

Vous ne pourrez résoudre une situation que si vous en comprenez tous les aspects. Ensuite, dressez la liste de tous les comptes impayés, avec intérêts et corrections. Indiquez ensuite votre revenu mensuel. Par conséquent, dressez la liste de vos factures fixes et dues pour comprendre à quel point vos revenus sont compromis. Enfin, détaillez votre fonds d’urgence si vous en avez un.

À partir de ce moment, avec la connaissance de l’ensemble de la situation financière, il est temps de commencer à agir pour résoudre une fois pour toutes le problème du défaut !

Négociez vos dettes pour blanchir votre nom

Avec une liste de comptes impayés en main, il est temps de négocier les dettes pour enfin blanchir votre réputation. Pour cela, il existe quelques possibilités. Vous devez analyser votre situation puis définir la meilleure stratégie de trading pour vous !

Renégociation

Cette démarche se déroule en contact direct avec l'entreprise débitrice. Il est alors possible de demander une renégociation avec échéances de dette, escompte et nouvelle durée.

De cette façon, il sera possible de résoudre la situation plus facilement et plus rapidement. Ainsi, après avoir payé la première échéance de la renégociation, l’entreprise dispose d’un délai maximum de 5 jours ouvrés pour demander la levée de la restriction sur son nom.

Portabilité du crédit

Cette modalité, créée par la Banque centrale en 2013, constitue donc une excellente option. C’est une façon d’échanger une dette coûteuse avec des intérêts excessifs contre une dette moins chère et plus facile à payer.

Avec la portabilité, il est alors possible de rembourser une dette d'une banque qui porte déjà beaucoup d'intérêts et qui est impossible à rembourser et à transférer vers une nouvelle banque.

Pour ce faire, il suffit de demander à l'établissement débiteur un relevé de dette avec la valeur de règlement. L'établissement est tenu de le fournir dans un délai d'un jour ouvrable. Si vous refusez, vous pouvez alors vous inscrire auprès du médiateur de la Banque centrale.

Après cela, cherchez simplement une nouvelle institution et demandez un crédit efficace pour rembourser la dette. Ainsi, l’institution paie le montant et assume la dette, bénéficiant d’un taux d’intérêt plus bas et de nouvelles facilités de paiement. La mesure est une option qui améliore les conditions de paiement d’une dette qui restreint le nom.

Ordonnance de dette

Une option consiste à laisser la dette expirer. Selon la loi, le nom peut rester sale jusqu'à 5 ans à compter de la date d'échéance du compte. Ainsi, s’il n’y a pas de paiement, le montant est exonéré de paiement et le nom est retiré des protections de crédit.

L’option est idéale pour ceux qui peuvent attendre ou qui sont déjà sur le point d’avoir une dette avec 5 ans de retard. Passé ce délai, l’entreprise ne peut plus légalement recouvrer les sommes dues. Cependant, n’attendez pas tout ce temps si vous êtes en mesure de payer.

Demander un prêt

L'une des options pour ajuster votre situation financière et supprimer votre nom du SPC ou de Serasa est de demander un prêt. Bien sûr, avec le nom restreint, les possibilités sont difficiles à éliminer. Cependant, il existe des types de crédit négatifs qui peuvent vous aider dans ce processus.

Ici, l’idée est similaire à celle de la portabilité de la dette, puisque l’objectif est d’échanger une dette importante contre une dette moins chère. Un prêt aura une durée plus longue, des taux d’intérêt plus bas et vous permettra également de payer toutes les factures impayées afin que vous puissiez uniquement continuer avec vos factures en cours.

Mais rappelez-vous que pour investir dans cette modalité, vous devez respecter certaines conditions.

Valeur du montant

Parviendrez-vous à obtenir suffisamment d’argent pour rembourser toutes vos dettes ? Si la réponse est non, serez-vous en mesure de payer le prêt et les autres factures ? Il faut analyser, pour ne pas augmenter les dettes et par conséquent les défauts de paiement.

Taux d'intérêt

Comme le dit le proverbe : « Ça ne sert à rien d’échanger 6 contre une demi-douzaine ». Calculez le taux d’intérêt du prêt et voyez si le montant final en vaut la peine, par rapport au montant dû. S’il est égal ou supérieur, il est intéressant d’éviter le crédit, car vous paierez finalement le même montant. L’idée est de chercher à réduire la dette.

Modes et délais de paiement

Respectez également les formes et les délais que la banque prévoit pour le paiement des échéances du prêt. Revenez à la liste de vos revenus et vérifiez si vous serez en mesure de payer l'engagement. Si la réponse est non, évitez de le faire pour ne pas aggraver votre situation financière.

En analysant ces facteurs et en réalisant la viabilité, prenez le crédit et blanchissez votre nom. Mais, si vous réalisez que ce sera une perte, il vaut mieux attendre encore un peu et payer petit à petit, pour ne pas compromettre encore davantage vos revenus. De plus, un conseil important est de ne rien faire de manière impulsive. Réfléchir et planifier évite d’innombrables événements imprévus et complications financières.

Payez vos factures en espèces pour effacer votre nom

Voici l’un des conseils qui, en plus de vous aider à obtenir une réputation impeccable, vous aidera à maintenir votre santé financière. Payer ses factures à temps garantit de nombreux avantages, mais le principal pour ceux qui ont des restrictions sont les réductions sur le remboursement des dettes. De plus, les avantages du paiement en espèces sont :

- Augmentation du score ;

- Facilité de crédit ;

- Santé financière;

- Ne dépensez que ce qui est nécessaire ;

- Moins d’intérêt ;

- Plus de possibilités de shopping ;

- Zéro soucis pour les achats en fin de mois ;

- Possibilité de sauvegarder et de payer les reçus.

Créer un fonds d'urgence

Le dernier conseil donc, mais peut-être le plus important ici : commencez à faire une réservation d’urgence de toute urgence. Combien de comptes négatifs à votre nom ont atteint ce point en raison de circonstances imprévues ? Qu'il s'agisse du chômage, de la maladie, d'une réduction de salaire, de besoins plus urgents et autres ?

La plupart des gens arrêtent de payer leurs factures en raison de circonstances imprévues et non parce qu'ils ne veulent tout simplement pas payer. Une réserve d’urgence sert donc à garantir les mois pendant lesquels « la ceinture se serre ».

Faites un calcul moyen du montant que vous devez dépenser par mois pour rembourser vos dettes, puis planifiez combien de temps vous comptez atteindre ce montant en réserve et commencez à épargner le montant fixé comme objectif.

En plus de vous assurer que vos finances ne seront pas en désordre, il est possible d’améliorer vos revenus. En effet, il est possible de réserver des économies, ce qui permettra à votre argent d'aller plus loin.

Bonus : Serasa efface son nom et négocie sa dette en ligne

Tu pensais que c'était fini ? Car nous avons en prime vous parler de deux options qui seront des alliées lorsqu’il s’agira de renégocier vos dettes impayées. Découvrez les deux ci-dessous.

Qu'est-ce que Serasa Limpar Nome et comment ça marche ?

Serasa Limpa Nome est un programme qui vous aide à négocier vos dettes auprès de plus de 100 institutions avec des réductions et des facilités. Avec ce site vous payez vos dettes en mode turbo et votre score monte en flèche. De plus, seul Serasa Limpa Nome propose des offres exclusives allant jusqu'à 90% de réduction.

Sur la plateforme, il est possible de conclure des accords et de les suivre, en émettant mensuellement des factures en double. Les utilisateurs l'ont testé et approuvé pour sa fiabilité, sa sécurité et sa simplicité. C'est une option efficace pour toute personne ayant besoin d'aide.

Qu’est-ce que la négociation de dettes en ligne et comment ça marche ?

Négocier des dettes en ligne est très proche du site mentionné ci-dessus, mais il est lié à SPC, tandis que celui ci-dessus est lié à Serasa. Pour utiliser et négocier des dettes négatives, suivez simplement les étapes :

- Accédez au site Web ;

- Inscrivez-vous ou connectez-vous si vous y avez déjà accès ;

- Consultez la liste des entreprises qui vous proposent une proposition ;

- Acceptez les conditions et sélectionnez le mode et la date de paiement ;

- Alors, acceptez simplement le contrat et effectuez le paiement.

Facile, rapide et efficace, le site Internet est une initiative qui facilitera donc la régularisation de vos finances et le processus de compensation.

Combien de conseils précieux pour blanchir votre nom et maintenir vos finances à jour, n’est-ce pas ? Découvrez donc ci-dessous le prêt Itaú sans consulter la SPC ni la SERASA, une excellente alternative pour ceux qui cherchent à blanchir leur réputation.

Prêt Itaú sans consulter Serasa

Si vous avez besoin d'un prêt personnel Itaú pour organiser votre vie financière, découvrez comment en faire la demande dès maintenant. Bonne lecture!

REVU PAR / Junior Aguiar

REVIEWED_ROLE

SUJETS TENDANCES

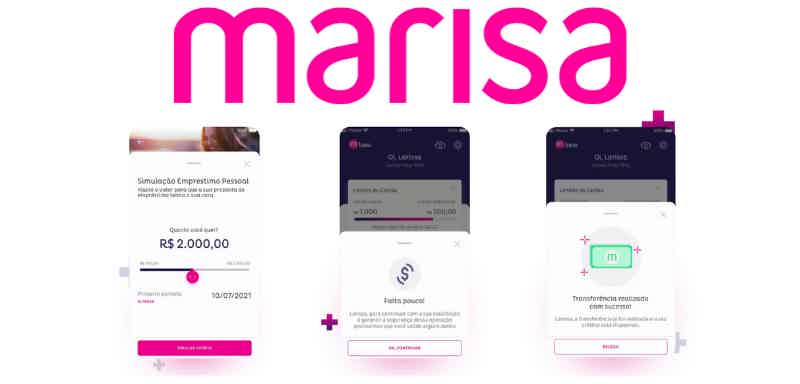

Comment demander un prêt Marisa

Vous souhaitez demander votre prêt Marisa, mais vous ne savez pas comment procéder ? Consultez l'article d'aujourd'hui pour obtenir des instructions étape par étape !

Continue de lire

Maîtrisez l'art de conduire : apprenez à conduire avec ces applications spécialisées

Découvrez comment maîtriser la conduite de manière simple et amusante. Découvrez les meilleures applications pour apprendre à conduire en ligne.

Continue de lire

Apprenez à connaître la carte consignée Bradesco Elo Internacional

Apprenez tout sur la carte Bradesco Elo Internacional Consignado, comment elle fonctionne, comment elle se présente et aussi ce qu'il faut pour l'avoir.

Continue de lireTU POURRAIS AUSSI AIMER

Découvrez comment devenir un entrepreneur en beauté vendant du Jequiti

Devenir revendeur Jequiti est une excellente opportunité d’acquérir une indépendance financière et de réaliser des bénéfices élevés. Continuez à lire l’article et découvrez tout sur le sujet.

Continue de lire

Découvrez la carte de crédit Netshoes

Découvrez ici toutes les fonctionnalités de la carte de crédit Netshoes, accédez à des réductions exclusives sur le e-commerce avec la garantie Visa Gold. Découvrez-en plus ci-dessous.

Continue de lire

Découvrez Spécial Retraite

Si vous êtes un travailleur qui vous expose à des risques physiques, biologiques et physiques, sachez que vous pourriez avoir droit à une retraite spéciale. Si vous êtes intéressé, voyez-en plus tout au long de l’article.

Continue de lire