Finanzas

Todo sobre el Registro Positivo

¿Quieres una herramienta que te ayude a mejorar tu estatus en el mercado laboral? Entonces, descubra todo sobre el registro positivo y cómo utilizarlo a su favor.

Anuncios

Descubre si debes registrarte positivo

EL registro positivo Es una herramienta muy interesante para quienes buscan mejorar su estatus en el mercado. Con él podrás tener acceso a más oportunidades de las que imaginas.

Por lo tanto, es fundamental saber más sobre el tema. De esta manera podrás entender lo importante que es a la hora de conseguir una opción de crédito.

Entonces, esta publicación te ayudará con este proceso. Aquí conocerás todos los detalles sobre registro positivo. Conozca los detalles de este concepto y cómo aprovecharlo.

¿Qué es el Registro Positivo?

Es una modalidad de registro muy reciente. Por lo tanto, es común que algunas personas se sientan confundidas acerca de cómo sucede. Básicamente, es un tipo de registro financiero.

Por lo tanto, fue establecido por la Ley 12.414/2011. Este último ofrece algo muy interesante para la gente. Imagine que necesita un crédito y realizó la solicitud a una determinada empresa.

Por tanto, la ley permite a la empresa en cuestión analizar su comportamiento a la hora de pagar sus facturas. Por lo tanto, es por esta característica tan llamativa que muchos lo llaman “currículum financiero”.

Además, existe otra modalidad conocida como registro negativo. La diferencia entre los dos es muy simple. EL registro positivo le permite a la empresa evaluar no solo lo que usted no pudo pagar.

Incluye el set completo. De esta manera, resulta mucho más interesante que la primera posibilidad. Además, se basa en el estudio de este historial de pagos que se calcula su puntaje crediticio. Vea más sobre él a continuación.

Puntaje de crédito: ¿qué es?

La palabra puntuación significa puntuación en cualquier caso. Hablando del mercado financiero, la lógica es exactamente la misma. Entonces, cada individuo que tiene un CPF, Registro de Contribuyentes Individuales, tiene un puntaje.

Este último sigue una escala entre 0 y 1000. Imagine una situación en la que comprende cómo funciona este tipo de registro. Entonces empieza a formar parte de él.

Por lo tanto, podrás adquirir una puntuación cada vez que pagues tus facturas a tiempo. De lo contrario, su puntuación se reducirá. Entonces, la cuestión es que estar en la cima hace que las empresas confíen más en usted.

Por lo tanto, sus posibilidades de obtener crédito cuando lo solicite son mucho mayores. Después de todo, se ha demostrado el compromiso de pagar las deudas existentes. Vea cómo se realiza este análisis en la práctica.

- 0 a 300 puntos: el riesgo de impago es muy alto;

- 301 a 700 puntos: las posibilidades de que usted esté en mora son medias;

- 701 a 1000 puntos: casi no hay riesgo de que usted caiga en mora.

Ahora, debes preguntarte “¿Cuál es la relación entre mi puntaje y el registro positivo?” Comprender el mecanismo detrás de esto último le permitirá aumentar su puntuación.

Sepa que un puntaje alto va más allá de mayores posibilidades de obtener un determinado crédito.

Por lo tanto, cuanto mayor sea su puntuación, menores serán los tipos de interés de las transacciones financieras. Si decides pedir un préstamo, tus cuotas serán más fluidas gracias a esto.

Ahora, si tu puntuación es baja, el escenario cambia. En este caso, probablemente tendrás que aceptar condiciones y tarifas mucho menos flexibles. Por eso el registro positivo Es muy interesante. Te ayuda a realizar operaciones financieras con más practicidad y beneficios.

Cómo aumentar su puntaje crediticio

¿Quieres volver a una vida financiera activa y saludable? Descubra cómo aumentar su puntaje crediticio ahora mismo

¿Cómo funciona el Registro Positivo?

Sus transacciones se registran allí. Esto se aplica a cualquier financiación, cantidad o valor de las cuotas. De esta manera, todo queda en tu CPF como pago de facturas esenciales.

Entonces, cuando se registre, esta información lo ayudará con su puntaje crediticio. Recuerda que se evaluará todo tu historial, no solo las partes negativas del mismo.

Este es un concepto difundido en más de 70 países. La ley mencionada anteriormente surgió con la intención de incluir los pagos en el historial financiero.

El término se refiere a pagos que se realizaron dentro del límite establecido. Entonces, pueden ser facturas de electricidad, facturas de agua, préstamos, etc.

Entendiendo lo que el registro positivo Hasta hace poco no suponía mucha diferencia. Sin embargo, hoy la situación es completamente diferente.

Esto se debe a que si estás al día con tus deudas, tu nombre está en el registro. Por supuesto, si esto último puede traer beneficios, nada más justo que conocerlos y aprovecharlos, ¿no?

En primer lugar, la puntuación crediticia sólo tuvo en cuenta los registros negativos. Así fue calculado. Entonces, mientras tus deudas estén al día, estás bien. De lo contrario, su nombre quedaría registrado.

Lo más interesante es que no importaba si solo llegabas tarde en una sola factura. Entonces, tus datos irían a este registro de todos modos. Por lo tanto, no fue nada ventajoso. Ningún aspecto tuvo en cuenta todo el perfil del usuario.

Registro Positivo vs pérdida de privacidad

Mucha gente cree que esta modalidad implica una pérdida de privacidad del usuario. Después de todo, incluye todas sus transacciones financieras.

Sin embargo, no necesitas preocuparte por esto en absoluto. Esto se debe a que las empresas de crédito no acceden a datos detallados al respecto.

Por lo tanto, todo lo que entienden sobre su historial financiero solo se puede encontrar en su puntaje. Lo único visible será la numeración del 0 al 1000 mencionada anteriormente en el artículo.

Todo se reducirá al nivel de riesgo que asuma una institución al otorgarle crédito. El resto no importa. Además, ninguna empresa sabrá qué factura pagaste y cuál está abierta.

Por supuesto, esto puede cambiar si decides autorizar esta consulta en tu CV financiero. De esta manera, eres tú quien elige, independientemente de la situación.

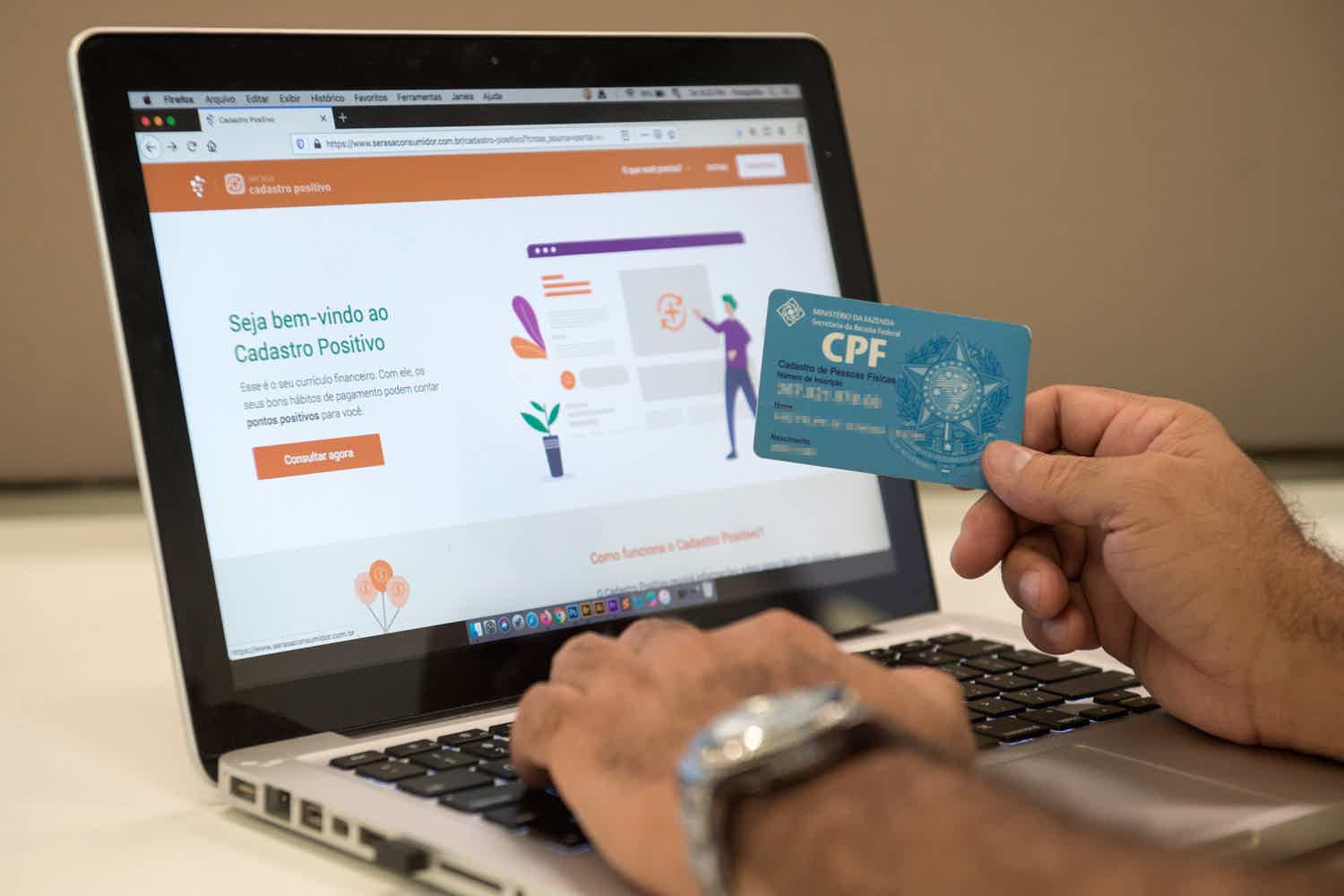

Sabiendo cómo funciona es más fácil encontrar información completa. Consultar este tipo de registro es muy sencillo.

Luego, sólo necesitas iniciar sesión en tu cuenta de Serasa Consumidor. Luego, simplemente vaya a la sesión “Registro Positivo Serasa”. Aquí es donde verá todo su historial financiero.

Ahora, imagina que encuentras algo que no se ajusta a tus pagos. En esta situación es necesario contactar con el equipo de Serasa. Entonces, analizarán para corregir el error. Al final, su puntaje crediticio se actualizará adecuadamente. ¿Ves lo simple que es?

Cómo hacer un Registro Positivo

Existe desde 2011 y está activo desde 2013. Hasta hace poco, la membresía era muy pequeña. Así surgió una ley complementaria. Se aseguraron de que los datos de registro positivos fueran aceptados automáticamente.

Así que ya tienes este registro, incluso sin tener que proporcionar ningún dato. Además, quienes manejan estos registros son los llamados “burós de crédito”. Serasa es su mayor ejemplo.

Además, no penséis que nadie está advertido de nada. Deberías recibir un SMS, carta o correo electrónico informándote de ello. Ahora bien, si no desea tener este registro, está bien. Puede solicitar que lo eliminen de la lista.

Sin embargo, esto no es recomendable, considerando las ventajas que implica. Los próximos temas abordarán más sobre los más importantes.

¿Cuáles son las ventajas de registrarse?

A estas alturas ya entiendes para qué sirve este disco. Aún así, conoces bien su importancia. Por ello, es momento de profundizar un poco más en los beneficios que aporta el tema de este artículo. Entonces, mantente al día con 5 grandes ventajas de registro positivo.

1- Fidelización en tu historial de pagos

El primer punto está relacionado con el impacto en sus solicitudes de crédito. Con él conseguir financiación o un préstamo es mucho más sencillo.

Recuerde que un historial negativo no es bueno para mantener su puntuación alta. Después de todo, cualquier deuda impaga afectará en gran medida su puntaje. En el expediente en cuestión esto no sucede.

Por supuesto, si no paga una deuda, habrá consecuencias. Sin embargo, aquí están mucho más tranquilos. Recuerda que este tipo de registro considera todo tu historial y no una deuda aislada.

Es por eso que tus puntos no bajarán drásticamente. Por tanto, tenga en cuenta que no vale la pena desactivar esta opción. Al final del día, sólo tienes que perder si lo haces.

2- Todas tus cuentas son consideradas

Sepa que todas sus facturas son parte de su historial de pagos. No importa si son más básicos o más grandes. De esta manera, cuantas más deudas pague, más probabilidades habrá de que aumente su puntuación.

Por supuesto, esto sólo aplica cuando se respeta la fecha de vencimiento de cada deuda. Ahora bien, si te preguntas cuál es la ventaja de tener cuentas básicas, no te preocupes.

Son servicios esenciales. Por eso, llegan todos los meses sin falta. Por tanto, tienes una gran oportunidad entre manos. Cuando pagas estas deudas, tu puntuación aumenta. Esto es mucho más rápido que si no estuvieran incluidos. Así que no hay nada que perder.

3- Tu negocio también puede ser parte

No crea que sólo el Registro de Contribuyentes Individuales, CPF, está incluido en el registro positivo. Tu empresa también está incluida. Esto es consecuencia de la ley 12.414/2011, antes mencionada.

Entonces, si tu negocio logra mantenerse actualizado, excelente. Su puntuación aumenta a medida que se pagan las cuentas.

Ahora bien, si esto es una ventaja para un particular, imagínelo para una empresa. Así, se vuelve más sencillo obtener recursos para su negocio y convertirlo en un éxito. Ya sea para ampliarlo u optimizarlo, no importa.

Lo importante es que el CNPJ también pueda disfrutar de todos los beneficios sin problemas ni burocracia.

4- La posibilidad de revisar tu historial

Este tipo de registro hace que su información sea más accesible. Por supuesto, todo sin interferir en tu privacidad. La cuestión es que tu CV financiero podrá ser mejor analizado por las partes interesadas.

Así, es posible trazar un camino a través de todo su pasado en el papel de consumidor. Además, ningún dato está libre de errores. Recuerda que puedes solicitar la corrección de un determinado pago.

Como resultado, su puntaje crediticio no se ve afectado en absoluto. En definitiva, tus derechos siempre se respetan y aún puedes disfrutar de beneficios al solicitar crédito o negociar.

5- Aumentar tu puntaje crediticio

Muchos profesionales de los mercados financieros tienen una opinión común sobre el registro negativo. Según ellos, es muy probable que este récord quede atrás en unos años.

Por supuesto que no se extinguirá. Seguirá siendo un modelo útil. Sin embargo, no recibirá mucha atención. Esto en comparación con el registro positivo.

Se cree que habrá un estímulo aún mayor para que la gente se una a este último. No sorprende que su puntaje crediticio pueda aumentar al ser parte de él.

La información presente en este sistema es sumamente relevante para todas las instituciones financieras. Además, un mayor énfasis en quienes trabajan con créditos y financiamiento.

Por tanto, imagina que quieres adquirir un determinado activo. Para hacer esto, necesita mejorar su historial como pagador. Este tipo de registro es la opción perfecta para conseguir una buena puntuación.

Conclusión

Has llegado al final de nuestro artículo. Ahora es un verdadero experto en el tema. No olvides lo fácil que es unirte a esta lista de registro. Literalmente, no necesitas hacer nada, simplemente continuar tu vida como consumidor.

Además, no dudes en aprovechar los beneficios que conlleva este tema. Créeme, administrar tus finanzas será mucho más práctico. Será posible obtener incentivos sin pasar por innumerables burocracias.

Recuerde que esto se aplica tanto al CPF como al CNPJ. Finalmente, esto es todo lo que necesitas saber sobre el registro positivo. Ahora es tu turno. Tome todos los temas cubiertos aquí e invierta en aumentar su puntaje crediticio. Dale un impulso a tu situación financiera.

Descubra cómo funciona Serasa Score

¿Quieres tener más acceso a los productos crediticios del mercado? Por lo tanto, debe comprender cómo funciona Serasa Score y cómo aumentar el suyo. ¡Descubra más en el texto a continuación!

Revisado por / Júnior Aguiar

Editor(a) senior

Tendencias

Bolsa Família: activa el programa en Caixa Tem

¡Conozca cómo puede activar el beneficio Bolsa Família en la aplicación Caixa Tem del Gobierno Federal y vea cómo utilizarlo! ¡Échale un vistazo!

Continúe Leyendo

Cómo solicitar la tarjeta Recarga Pay

¿Quieres saber cómo solicitar la tarjeta Recarga Pay internacional y disfrutar de todas las ventajas que te ofrece? Así que mira cómo hacerlo.

Continúe Leyendo

Descubre la tarjeta de nómina Daycoval

Cualquiera que alguna vez haya tenido una solicitud de tarjeta de crédito rechazada debe saber que con la tarjeta de nómina Daycoval esto no sucede. Leer y comprender.

Continúe LeyendoTambién te puede interesar

Productos AliExpress: 75% de descuento en diferentes categorías

AliExpress es un vasto mercado en línea que ofrece una amplia variedad de productos, desde electrónica y moda hasta productos para el hogar. Descubra cómo comprar de forma inteligente y ahorrar hasta 75%. ¡Al final del artículo, consulta el enlace a las ofertas!

Continúe Leyendo

Cómo solicitar una tarjeta PayPal

Descubra cómo solicitar una tarjeta PayPal, sin cuota anual y sin requisito de ingresos mínimos.

Continúe Leyendo

¡Animé online para ver en vacaciones!

Si te gustan los dibujos animados, entonces necesitas saber anime. Creados en Japón, tienen una narrativa única y plantean varias cuestiones que siguen siendo relevantes en la actualidad. Vea algunas sugerencias para ver estos dibujos animados en línea.

Continúe Leyendo