Finanzielle Bildung

Was ist Serasa Score 2.0?

Mit Serasa Score 2.0 können Sie Ihre Score-Punkte überprüfen, finanzielle Probleme prüfen und verhandeln. Erfahren Sie hier, wie es funktioniert und wie Sie Serasa Score 2.0 nutzen!

Werbung

Entdecken Sie die Vorteile, die ein gutes Ergebnis mit sich bringt

Bevor wir darüber sprechen, was Serasa Score 2.0 ist, sollten wir erwähnen, dass es nichts Neues ist, dass die überwiegende Mehrheit der brasilianischen Bürger dazu neigt, bei ihren Finanztransaktionen häufig Kredite zu nutzen. Diese Modalität ist sehr nützlich, um einen Notfallkauf oder sogar ein höherpreisiges Produkt zu tätigen.

Tatsache ist jedoch, dass Sie möglicherweise nicht die Kreditkarte erhalten, von der Sie träumen, wenn Sie keinen guten Serasa Score 2.0 haben. Denn dies ist einer der relevantesten Scores, wenn das Unternehmen eine Bonitätsanalyse durchführt.

Aus diesem Grund haben wir alle diese Inhalte für Sie vorbereitet, die den Serasa Score 2.0 kennen und diesen Score zu Ihrem Vorteil bei Einkäufen und Kreditanalysen nutzen müssen. Verpassen Sie dazu keine der folgenden Informationen.

Folgen Sie uns bis zum Ende und haben Sie viel Spaß beim Lesen!

Was ist Serasa Score 2.0?

Zunächst müssen Sie verstehen, was Serasa selbst ist und dann verstehen, wie die Scorecard in ihrer neuen Version 2.0 funktioniert.

Kurz gesagt, Serasa ist ein Unternehmen, das als Kreditauskunftei fungiert. Es führt verschiedene Daten zusammen, die von Finanzinstituten, beispielsweise Banken, anfallen, um anderen Unternehmen eine bestimmte Art von Hilfe zu leisten.

Aber welche Hilfe ist das überhaupt? Nun, Serasa sammelt einige Daten über ausstehende Schulden, Neuverhandlungen, eingelöste Schecks und andere Vorgänge, die sich negativ auf das Profil des Verbrauchers auswirken.

Das Hauptziel besteht darin, eine Möglichkeit zu schaffen, die finanzielle Leistungsfähigkeit einer Person anhand nur eines Punktes, nämlich des Punktes 2,0, zu bewerten.

Das Punktesystem ist im Grunde das, was anzeigt, ob Sie ein guter oder schlechter Zahler sind. Mit anderen Worten: Es misst, wie sehr Ihnen ein Kreditunternehmen vertrauen kann.

Wenn wir über Serasa Score 2.0 sprechen, handelt es sich um einen neuen, verbesserten Score, der Sie anhand Ihres finanziellen Verhaltens klassifiziert. Die größte Neuerung in Version 2.0 sind die Methoden zur Punkteberechnung.

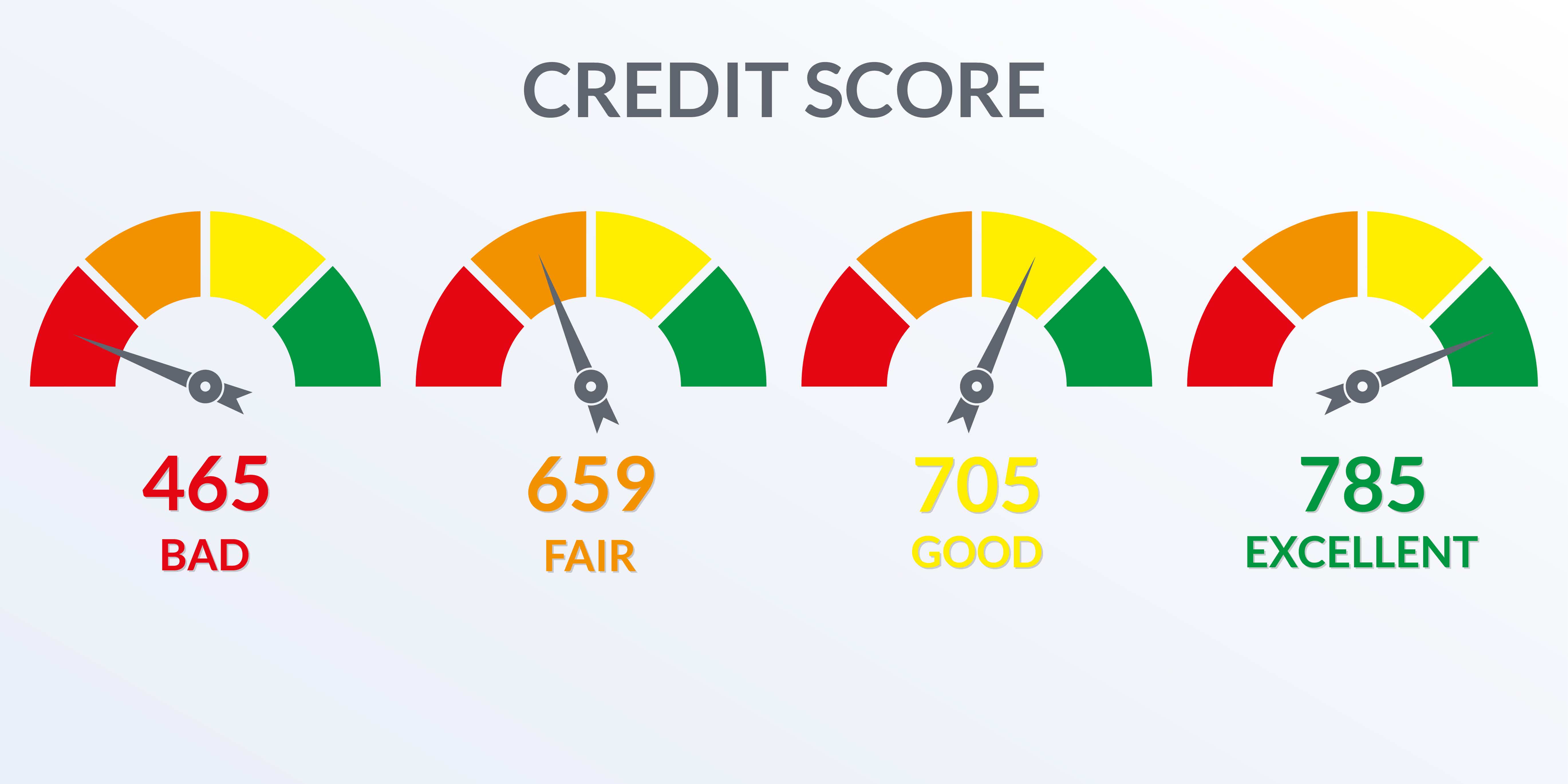

Darüber hinaus liegen die Punkte auf einer Skala von 0 bis 1000. Je höher Ihr Niveau ist, desto mehr werden Unternehmen davon ausgehen, dass Sie Ihre Rechnungen pünktlich bezahlen. Mit anderen Worten: eine größere Chance auf eine Kreditzusage.

So steigern Sie Ihren Punktestand schnell

Schauen Sie sich unsere Inhalte an, wie Sie Ihren Score schnell steigern und Kreditchancen erhalten.

Wie funktioniert Serasa Score 2.0?

Mit der Neuformulierung der Berechnungsmethoden begann Serasa Score 2.0, sich noch mehr um die Rechnungen zu kümmern, die Kunden pünktlich bezahlen. Daher haben diese Operationen für eine gute Punktzahl mehr Gewicht.

Darüber hinaus teilt das Unternehmen mit, dass das neue Berechnungstool eine kohärentere und realistischere Analyse von Verbraucherprofilen ermöglicht. Seien Sie vorsichtig, denn dies bedeutet nicht, dass die Punktzahl gut ist und Sie hohe Werte erhalten.

Im neuen Bewertungssystem können Sie den gesamten ausstehenden Zeitplan und eine einzige digitale Umgebung einsehen: die Serasa-Website.

Das neue Serasa Score 2.0-System verwendet die folgenden Informationen, um Ihren Score zu generieren:

- Verhalten und Verlauf von Service- und Kreditanfragen: 19.3% von Relevanz;

- Historie der Kreditverträge: 7.9%;

- Historie der Standardeinstellungen: 13.7%;

- Zahlung der Kreditraten: 43,6%;

- Schuldentilgung: 5,5;

- Beziehungszeit mit Kreditanbietern: 10.1%.

Beachten Sie, dass jedes dieser Themen einen unterschiedlichen Einfluss auf die Erstellung Ihres Endergebnisses hat.

Wie verwende ich Serasa Score 2.0?

Wir haben bereits gesehen, dass das Hauptziel des Serasa Score 2.0 im Allgemeinen darin besteht, Unternehmen zu zeigen, ob Sie ein gutes Finanzverhalten haben oder nicht.

Daher verwenden Sie den Score hauptsächlich bei der Beauftragung einer Kreditdienstleistung, z. B. bei Krediten, Finanzierungen, Kartenanträgen usw.

Aber was garantiert Ihnen, dass Ihr Ergebnis gut genug ist, um die oben genannte Operation durchführen zu können? Generell bietet Serasa selbst eine allgemeine Einteilung in gute und schlechte Bewertungen.

Im Folgenden erklären wir, wie diese Klassifizierung funktioniert und welche Auswirkungen sie auf die Verwendung des Scores hat. Hör zu:

Geringes Ausfallrisiko

Personen mit einem Score im Bereich zwischen 701 und 1000 werden aufgrund ihres guten Finanzverhaltens wahrscheinlich nicht von Kreditchancen ausgeschlossen. Mit anderen Worten: Das Kreditunternehmen kann diesem Verbraucher mehr vertrauen.

Mittleres Ausfallrisiko

Auch der Bereich zwischen 301 und 700 ist nicht so schlecht und bietet in der Regel ein gutes Angebot an kreditbezogenen Dienstleistungen. Allerdings ist die Analyse dieses Verbrauchers angesichts seiner Punktzahl in der Regel etwas strenger.

Hohes Ausfallrisiko

Schließlich sind im Bereich zwischen 0 und 300, unabhängig davon, was mit der Bewertung in diesem roten Bereich passiert ist, die Möglichkeiten für Verbraucher mit diesem Bewertungsbereich normalerweise sehr gering. Ich muss nicht einmal erklären, warum, oder? In diesem Fall müssen Sie sich neue finanzielle Gewohnheiten aneignen, um diesen Wert zu erhöhen.

Wie kann ich Ihr Serasa 2.0 konsultieren?

Wenn Sie entschlossen sind, Ihr Image zu verbessern und sich auf dem Markt einen Namen zu machen, ist der erste Schritt, die Bewertung zu konsultieren. Dies ist auch ein Tipp für alle, die den Abschluss eines Kreditgeschäfts planen: Prüfen Sie vorher, ob alles in Ordnung ist.

Befolgen Sie die nachstehenden Schritte, um den Serasa Score 2.0 zu überprüfen:

- Schritt 1: Gehen Sie zur Serasa-Website, um die erste Beratung zu vereinbaren;

- Schritt 2: Melden Sie sich mit Ihren persönlichen Daten an. Wenn dies Ihr erster Zugang ist, müssen Sie sich registrieren. Geben Sie dazu einfach alle Ihre persönlichen Daten ein, die das System anfordert;

- Schritt 3: Alles ok! Ihr Serasa Score 2.0-Score wird auf dem Bildschirm angezeigt.

Versuchen Sie immer, ein gutes Finanzverhalten beizubehalten und zu verstehen, was getan werden muss, um es zu verbessern, da dies Ihr Finanzleben viel einfacher macht.

Daher ist der Serasa Score 2.0 jedes Mal, wenn Sie eine Finanzierung oder einen Kredit für einen beliebigen Zweck suchen, Ihre Stärke und kein Problem.

Hat es Ihnen gefallen? Greifen Sie auf unsere empfohlenen Inhalte zu und sehen Sie, wie Sie Ihre Punktzahl mit Serasa Turbo steigern.

So steigern Sie Ihren Punktestand mit Serasa Turbo

Erstellen Sie mit Serasa Turbo Ihren idealen Score. Erfahren Sie mehr, indem Sie auf unsere Inhalte zugreifen!

Über den Autor / Marina Pontio

Überprüft von / Junior Aguiar

Senior-Redakteur

Trendthemen

DF-Wettbewerb der Militärpolizei: Informieren Sie sich über die Ausschreibung und erfahren Sie, wie Sie sich anmelden können

Sehen Sie sich die vollständige Analyse des DF-Militärpolizei-Wettbewerbs an, um Informationen über die Anzahl der angebotenen Stellen und die Vergütung zu erhalten

Weiterlesen

Ist Herr Panda sicher?

Ist Herr Panda sicher? Es ist die ideale Website für negative Menschen und andere Menschen, die mehr über persönliche Finanzen erfahren möchten. Hör zu!

Weiterlesen

Losango-Kreditkarte: Was sie ist und wie sie funktioniert

Die Losango-Karte verfügt über internationale Abdeckung, Visa-Marke und Sie können auch am Vai de Visa-Programm teilnehmen. Entdecken Sie weitere Vorteile!

WeiterlesenDas könnte Ihnen auch gefallen

Sehen Sie sich die wichtigsten Dokumente für die Einreichung Ihrer Einkommensteuererklärung 2022 an

Das IRS benötigt Einzelheiten zu vielen Ausgaben und Einnahmen, die Sie im Jahr 2021 hatten, wenn Sie die Einkommensteuer erklären müssen. Bleiben Sie also wachsam und beginnen Sie so schnell wie möglich damit, alles Notwendige zu trennen, um die Frist nicht zu verpassen.

Weiterlesen

Band eröffnet Anmeldungen für MasterChef 2022

Die neue Staffel von MasterChef wird seit 2014 auf Band ausgestrahlt und beginnt im März dieses Jahres mit den Aufnahmen. Auf diese Weise sind ab sofort Anmeldungen für MasterChef 2022 möglich und Sie können alles online erledigen. Erfahren Sie, wie Sie sich registrieren.

Weiterlesen

Entdecken Sie die BV Único-Karte

Wenn Sie persönlichen und exklusiven Service schätzen und außerdem komfortabel und bequem reisen möchten, ist die BV Único-Karte die beste Option für Sie. Mit Zugang zu VIP-Lounges, Cashback auf alle Einkäufe und Rabatten in verschiedenen Einrichtungen wird Sie diese Karte überraschen. Lesen Sie weiter und erfahren Sie mehr!

Weiterlesen